A Lei CARES deixa para trás milhões de tomadores de empréstimos estudantis

Por Tariq Habash | 27 de março de 2020

Atualizado em 1 de setembro de 2020: a SBPC estima que haja 6,35 milhões de tomadores de empréstimos estudantis nos EUA com base em dados do Federal Reserve Bank de Nova York e do Departamento de Educação. Até o momento, esses mutuários continuam a ter negado até mesmo as proteções limitadas oferecidas a – e recentemente estendidas para – tomadores de empréstimos estudantis federais.

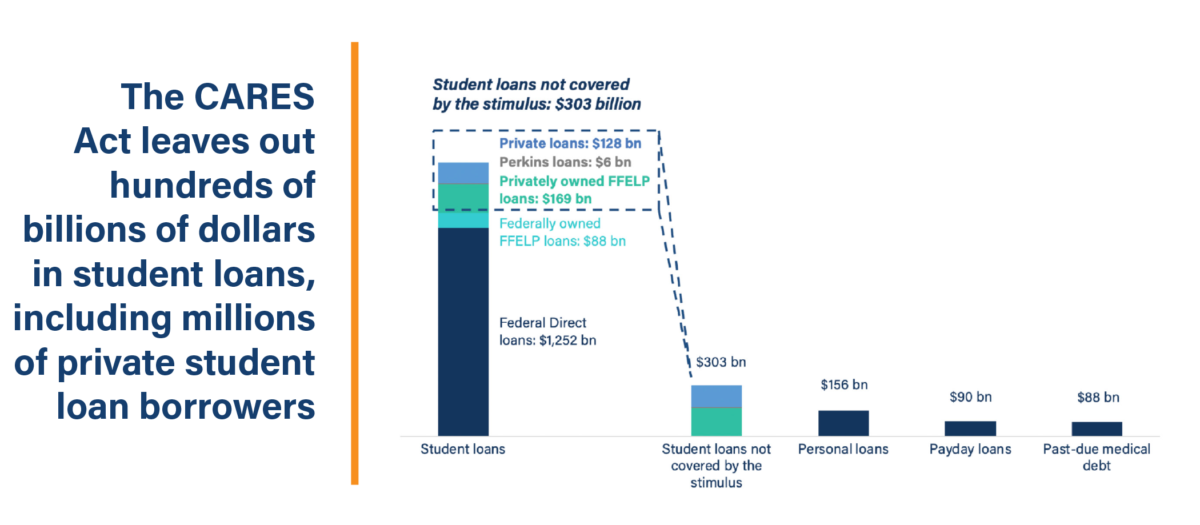

Na noite de quarta-feira, o Senado aprovou a Lei CARES na esperança de fornecer um estímulo para americanos e empresas durante a pandemia COVID-19 em curso. Como parte do pacote, o Senado incluiu uma série de disposições para oferecer alívio aos tomadores de empréstimos estudantis. Em particular, o projeto de lei interrompe a acumulação de juros e suspende os pagamentos de todos os empréstimos diretos e dos empréstimos federais para educação da família (FFEL) pelos próximos seis meses. Mas o projeto é insuficiente em muitos aspectos, incluindo por não fornecer esses mesmos benefícios a mutuários cujos empréstimos federais não eram de propriedade do Departamento de Educação (ED).

Quando a última crise financeira atingiu em 2008 , O Congresso resgatou empresas de crédito estudantil em mais de US $ 100 bilhões. Muitas dessas mesmas empresas então roubaram funcionários, professores e mutuários que estavam simplesmente tentando pagar seus empréstimos estudantis. Mas nos últimos dias, vimos os legisladores mais uma vez tomarem medidas extraordinárias para garantir que a indústria de empréstimos estudantis e seus amigos em Wall Street permaneçam à tona durante esta tempestade. Claramente, as lições da última década caíram em ouvidos surdos.

Enquanto o mundo luta com as consequências da pandemia do coronavírus, as empresas de empréstimos estudantis não podem continuar ganhando bilhões com a situação dos tomadores de empréstimos estudantis . E, no entanto, mesmo para muitos tomadores de empréstimos federais para estudantes, isso é exatamente o que a Lei CARES permitirá.

Quem está sendo deixado para trás? Os mutuários devedores de dois tipos de empréstimos federais a estudantes não têm a opção de suspender temporariamente seus pagamentos até setembro de 2020 – devedores de empréstimos Perkins e devedores de empréstimos FFELP mantidos comercialmente.

O que torna esses empréstimos diferentes? A principal diferença entre os tipos de empréstimos federais a estudantes cobertos pelo projeto de lei de estímulo e aqueles não cobertos é quem os possui. Os empréstimos da Perkins são empréstimos mantidos institucionalmente, o que significa que as escolas os possuem e administram para seus alunos. Os empréstimos FFELP mantidos comercialmente são garantidos pelo governo federal, mas são de propriedade de agências de garantia e empresas privadas. Em ambos os casos, esses empréstimos foram feitos no âmbito de programas federais, mas os empréstimos não são de propriedade do governo federal. Como resultado, os empréstimos Perkins e os empréstimos FFELP mantidos comercialmente estão fora da pausa de pagamento de seis meses estabelecida na Lei CARES.

Sabe-se que essa diferença na propriedade tem um impacto significativo sobre o sucesso dos mutuários no reembolso . Por exemplo, mutuários com empréstimos FFELP mantidos comercialmente têm dois terços menos probabilidade do que mutuários com outros tipos de empréstimos estudantis federais de acessar programas de reembolso baseados em renda acessíveis previstos pela lei federal. Essa discrepância levanta preocupações sobre os incentivos que os funcionários têm para reter informações dos mutuários, especialmente considerando que inscrever os mutuários em planos de pagamento mais gerenciáveis pode tornar a dívida do aluno um investimento menos atraente para Wall Street.

Infelizmente, em uma situação como a atual pandemia, os mutuários que por acaso têm dívidas com empréstimos FFELP mantidos comercialmente ficarão especialmente vulneráveis.

Quantos desses mutuários existem atualmente? Existem aproximadamente oito milhões de mutuários que devem empréstimos FFELP ou Perkins mantidos comercialmente. Juntos, esses mutuários devem cerca de US $ 175 bilhões em dívidas estudantis.

Como o FFEL mantido pela ED difere do FFEL mantido comercialmente? Antes da transição do programa de empréstimos estudantis para empréstimos totalmente diretos do governo aos estudantes, a grande maioria dos empréstimos estudantis era originada por bancos e garantida pelo governo federal por meio do FFELP. Quando a crise financeira de 2008 atingiu, havia preocupações em toda a indústria sobre a liquidez dos mercados de empréstimo e a capacidade dos bancos de continuar a financiar empréstimos para estudantes no âmbito do programa FFEL. Em resposta a essas preocupações e para garantir que os alunos ainda possam acessar o ensino superior, o Congresso aprovou a “Lei de Garantia de Acesso Continuado a Empréstimos para Estudantes” (ECASLA), autorizando a ED a iniciar temporariamente a compra de empréstimos FFELP de credores para que esses credores poderia continuar a financiar empréstimos futuros.

Os empréstimos recomprados passaram a ser conhecidos como empréstimos FFELP “detidos por ED” e, ao longo dos anos seguintes, o país fez a transição total para o programa de Empréstimo Direto. Em 2010, novos tomadores de empréstimos estudantis poderiam apenas contraia empréstimos no âmbito do programa de Empréstimo Direto.

Mas a ED não comprou todos os empréstimos do FFELP que estavam pendentes quando o ECASLA foi aprovado e muitos empréstimos permaneceram em mãos privadas. Esses empréstimos passaram a ser conhecidos como ” empréstimos FFELP comerciais. Eles pertencem a empresas como a Navient, que possui US $ 65 bilhões em empréstimos FFELP, e Nelnet, que possui US $ 20 bilhões em empréstimos FFELP.

Na verdade, muitos empréstimos comerciais FFELP também foram divididos em fundos securitizados que os atores privados esperam render bilhões de dólares anualmente até o vencimento.

Os mutuários puderam escolher se seus empréstimos foram comprados pela ED nesta transição? Não, os mutuários não opinaram se o empréstimo foi adquirido pela ED por meio do ECASLA. E isso torna as ações do Senado para cortar alguns mutuários FFEL da pausa de pagamento na Lei CARES ainda mais problemáticas. O projeto de estímulo do Senado escolhe arbitrariamente vencedores e perdedores, com alguns mutuários recebendo um suspiro momentâneo de alívio para reconfigurar suas vidas durante esta emergência nacional, enquanto outros afundam ainda mais em dívidas porque não podem acessar a suspensão de pagamento ou congelamento de juros de seu empréstimo atual.

Os mutuários com empréstimos FFELP mantidos comercialmente não podem apenas consolidar em um empréstimo de consolidação direto para acessar as proteções na conta de estímulo? É verdade que os mutuários podem consolidar os empréstimos FFELP de propriedade comercial em aberto em um empréstimo direto. No entanto, muitos mutuários FFEL vêm pagando seus empréstimos estudantis há mais de dez anos (as origens do FFEL terminaram em 2010) e, se esses mutuários se consolidarem em novos empréstimos diretos, eles irão desencadear uma capitalização que provavelmente aumentará o saldo do seu empréstimo principal. Além disso, os tomadores de empréstimos FFELP que têm trabalhado para obter o perdão do reembolso baseado em renda perderão crédito para todos os pagamentos qualificados que já fizeram. Além disso, é mais do que provável que a equipe da empresa que detém o empréstimo não esteja presente para preencher a papelada necessária para concluir a consolidação de um empréstimo.

Para esses mutuários que tentam se manter à tona no meio de um emergência nacional, aumentar seus saldos de empréstimos e empurrá-los para um limbo burocrático não pode ser uma opção política.

O que os formuladores de políticas poderiam estar pensando para permitir que tantos tomadores de empréstimos fossem ignorados pelo estímulo? Talvez os oponentes de um alívio significativo para os alunos que tomam empréstimos estivessem muito interessados em proteger seus amigos em Wall Street. Talvez eles simplesmente não achem que importa se ajudamos milhões de mutuários que estão se afogando em bilhões de dólares em dívidas. Ou talvez prefiram economizar centavos para os americanos comuns, enquanto jogam bilhões de dólares em fabricantes de aviões em desgraça. Seja qual for o motivo, a Lei CARES falha em proteger os milhões de mutuários com empréstimos Perkins e FFELP mantidos comercialmente. Esses mutuários serão forçados a decidir se colocam comida na mesa ou pagam o empréstimo estudantil.

Se a Lei CARES se tornar a última tentativa de oferecer alívio aos tomadores de empréstimos estudantis durante a crise do COVID-19, a resposta dos formuladores de políticas a essa emergência nacional terá sido insuficiente, fazendo com que os mutuários paguem o preço.

Tariq Habash é chefe de investigações no Student Mutower Protection Center.

O Federal Reserve Bank de Nova York relata que há 44,7 milhões de tomadores de empréstimos estudantis nos Estados Unidos.

O Estudo Nacional de Ajuda ao Estudante Pós-Secundário do Departamento de Educação indica que 14,2% das pessoas com qualquer dívida de estudante tem um empréstimo estudantil privado.