Alle oplysninger om Alaska Airlines Visa Signatur kreditkort, Chase Sapphire Preferred® og American Express® Green Kortet er indsamlet uafhængigt af CreditCards.com og er ikke gennemgået af udstederen.

Kredit uden udenlandsk transaktionsgebyr kort

Capital One Quicksilver Cash Rewards Kreditkort: Bedst til cash back

Quicksilver er et letforståeligt belønningskort: Det får ubegrænset 1,5% cash back på alle køb og har en tilmeldingsbonus på $ 200 for at bruge $ 500 i de første 3 måneder. Som en ekstra velkomst tilbyder dette faste kort et 0% introduktions-apr-tilbud på køb i 15 måneder (15,49% – 25,49% variabel sats derefter) – et perfekt vindue til at købe en rejse, der skal betales i trin. Derudover indeholder dette kort intet årligt gebyr. Mens dets fleksible, enkle belønninger og opnåelige introduktionstilbud gør dette til et brugervenligt kort, er der mere værdifulde belønninger derude for erfarne kortholdere. Læs vores fulde anmeldelse.

Discover it® Cash Back: Bedst til roterende bonuskategorier

En af de få udvalgte, der tilbyder sit belønningsniveau, tilbyder Discover it Cash Back 5% tilbage på op til $ 1.500 i brug hvert kvartal på roterende kategorier som restauranter, engrosklubber og endda onlineforhandlere (aktivering påkrævet). Efter at have ramt $ 1.500-tærsklen i et kvartal, falder belønningsgraden til 1% (det samme som alle andre køb). Din indtjening matches i slutningen af dit første år som kortholder takket være Discovers Cashback Match, som kan belønne moderat forbrug med så meget som $ 600 cash back, når du aktiverer roterende kategorier. En ting at huske er, at du bliver nødt til at tilmelde dig de boostede belønninger inden hvert kvartal. På grund af begrænset international tilgængelighed skal du muligvis undersøge, om Discover accepteres, uanset hvor du rejser. På den lyse side lukker dette kort året ved at belønne køb på Amazon.com, Target.com og Walmart.com, lige i tide til feriehandel. Læs vores fulde anmeldelse.

Capital One VentureOne Rewards-kreditkort: Bedst til fast belønningssats

VentureOne tilbyder rejsende en pris på 1,25X miles på alle køb plus intet årligt gebyr. Miles udløber ikke i løbet af kontoen, og der er ingen grænse for, hvor meget du kan tjene med dette kort. For at byde nye kortindehavere velkommen, tildeler Capital One 20.000 miles efter at have brugt $ 500 i de første 3 måneder (en værdi på $ 200). Du får også Visa Signature-fordele, såsom garantiadministratorservice og rejse- og nødhjælp. Ud over rejsefordelene leveres kortet med et intro 0% APR-tilbud ved køb i 12 måneder efterfulgt af en almindelig APR på 15,49% -25,49% (variabel). Læs vores fulde anmeldelse.

Chase Sapphire Reserve®: Bedst til internationale rejsende

I modsætning til de fleste har dette kort en årlig rejsekredit på $ 300 for kortindehavere at bruge overalt i verden. Sapphire Reserve belønner kortholderne med 3X point på rejser og 3X point på spisning efter at have gennemgået din rejsekredit plus 10X point på Lyft gennem marts 2022 og 1X point andre steder. Årsgebyret på $ 550 kan give dig pause. Men her er kickeren: Points er ubegrænsede, udløber ikke og modtager 50% boost på rejsebelønninger, når du indløser via Chase Ultimate Rewards-portalen. Som en tilmeldingsbonus tilbyder Chase 50.000 efter at have brugt $ 4.000 i de første 3 måneder. Det betyder, at din tilmeldingsbonus er værd $ 750, når du indløser til rejse gennem Ultimate Rewards-portalen. Læs vores fulde anmeldelse.

American Express® Gold Card: Bedst til ingen mørklægningsdatoer

Nogle rejsekort tilbyder ingen blackout-datoer, og American Express Gold Card er et af dem. Optjen et velkomsttilbud på 60.000 point, når du har brugt $ 4.000 inden for de første 6 måneder af kortmedlemskab. Optjen også 4X point i amerikanske supermarkeder (på op til $ 25.000 pr. Kalenderår, derefter 1X point). Til sidst tjener du 4X point på restauranter, inklusive takeout og levering, 4X point på Uber Eats-køb samt 3X point på fly, der er booket direkte med flyselskaber eller på amextravel.com. Mens det årlige gebyr på $ 250 kan få dig til at tøve, er disse belønninger store. Læs vores fulde anmeldelse.

Platinum Card® fra American Express: Bedst til loungeadgang

Med Platinum Card i din tegnebog får du adgang til Global Lounge Collection, som Amex siger er det eneste kreditkortprogram til lufthavnsadgang, der inkluderer proprietære placeringer rundt om i verden. High-end-kortet giver også fleksibilitet under rejsen med 5X point på flyrejser, der er booket direkte med flyselskaber eller med American Express Travel (starter 1/1/21, tjen 5X point på op til $ 500.000 på disse køb pr. Kalenderår) og 5X point på forudbetalte hoteller booket på amextravel.com.Denne mulighed indeholder også ubegrænsede point, der ikke udløber, og en velkomstbonus på 75.000 point efter et forbrug på $ 5.000 inden for de første 6 måneder. Platinum Card kommer ikke billigt – medbringer et årligt gebyr på $ 550 – men gør sit bedste for at kompensere direkte for det med op til $ 100 gebyrskredit for Global Entry / TSA PreCheck og Uber og hotelkreditter. Læs vores fulde anmeldelse.

Bank of America® Travel Rewards-kreditkort: Bedst til rejsebelønninger

En belønningshastighed på 1,5 point pr. Brugt dollar gør det nemt at opstille rejsebelønninger, selvom du ikke allerede er en hyppig rejsende. Bank of America Travel Rewards-kreditkort gør rejsebelønninger endnu mere tilgængelige ved at give dig mulighed for at indløse dine point som en kredit for alle rejsekøb foretaget på kortet inden for de sidste 12 måneder. Hvis du allerede er et foretrukket belønningsmedlem, kan du muligvis øge dine belønninger med 25% -75% afhængigt af din kontosaldo. Læs hele anmeldelsen.

Discover it® Miles: Bedst til nye kortholdere

Hvis du leder efter et rejsekreditkort, men ikke ønsker at blive låst inde i forvirrende punkter tilbud eller et årligt gebyr, Discover it Miles har muligvis det, du leder efter. Tjen 1,5X miles på alle køb, og få derefter dine miles matchet i slutningen af dit første år. Så hvis du tjener 35.000 miles, bliver det 70.000 miles i slutningen af dit første år. Prikken over iet: Der er ingen årlige gebyrer og ingen udenlandske transaktionsgebyrer. Læs vores fulde anmeldelse.

Marriott Bonvoy Bold ™ -kreditkort: Bedst til Marriott-belønninger

Marriott Bonvoy Bold uden årligt gebyr belønner både for loyalitetsudgifter og generelle rejseudgifter. Tjen 3X point på over 7.000 hoteller, der deltager i Marriott Bonvoy ™. Optjen også 2 point for hver dollar, der bruges på andre rejsekøb, inklusive flybillet, taxaer og tog. Tilmeldingsbonusen er lidt lav: Tjen 30.000 point efter et forbrug på $ 1.000 inden for de første 3 måneder. Læs vores fulde anmeldelse.

Capital One Venture Rewards-kreditkort: Bedst til tilmeldingsbonus

Venture Rewards tilmeldingsbonus er ligetil og rigelig – tjen 60.000 miles efter at have brugt $ 3.000 inden for de første 3 måneder af kortmedlemskab. Det kommer med et $ 95 årligt gebyr, men dette kort tilbyder også 2X miles på alle køb plus praktiske funktioner som TSA PreCheck-kredit og let overførbare miles. Derudover indeholder Venture-kortet ingen mørklægningsdatoer, ingen udløbsdatoer og ingen begrænsninger for at tjene miles. På ulempen overføres miles til et mindre end ideelt 2: 1,5 forhold med de fleste transferpartnere, og Ventures liste over flyselskabspartnere i USA er begrænset. Læs vores fulde anmeldelse.

Citi Premier®-kort: Bedst til hotelbelønninger

Ikke kun kan du optjene 3X point på restauranter og supermarkeder, men du kan også gøre det samme på hoteller, tankstationer og flyrejser. Få også en gang om året $ 100 i rabat på et enkelt hotelophold på $ 500 eller mere eksklusive skatter og afgifter, når du bestiller via thankyou.com eller 1-800-THANKYOU. Det årlige gebyr er ret lavt til $ 95 for de belønninger, du får, som inkluderer en tilmeldingsbonus på 60.000 point efter et forbrug på 4.000 $ inden for de første 3 måneder. Læs vores fulde anmeldelse.

Capital One QuicksilverOne kontantbelønningskreditkort: Bedst til kreditopbygning med ansvarlig brug

Capital One QuicksilverOne er et godt kort til forbrugeren, der ønsker at oprette kredit, mens også lære om belønninger. Din rimelige kredit score kan blive accepteret, og du kan tjene 1,5% kontant tilbage på alle køb. Der er også mulighed for at få en højere kreditgrænse efter dine første 6 måneders tidsbestemte betalinger. Der er dog ikke noget tilmeldingsbonus tilbud, og der er et årligt gebyr på $ 39. Læs vores fulde anmeldelse.

Sammenlign de bedste kreditkort uden udenlandsk transaktionsgebyr fra 2021:

| Kreditkort | Bedst til: | Årligt gebyr | Creditcards.coms gennemgangsscore |

|---|---|---|---|

| Capital One Quicksilver Cash Rewards Kreditkort | Cash back | $ 0 | 3.4 / 5 |

| Discover it® Cash Back | Roterende bonuskategorier | $ 0 | 4.3 / 5 |

| Capital One VentureOne-kreditkort | Belønninger med fast sats | $ 0 | |

| Chase Sapphire Reserve® | Internationale rejsende | $ 550 | 4.6/5 |

| American Express® Gold Card | Ingen blackout-datoer | $ 250 | 4.3 / 5 |

| Platinum Card® fra American Express | Lounge-adgang | $ 550 | 4.5 / 5 |

| Bank of America® Travel Rewards Credit Kort | Belønninger for rejser | $ 0 | 3.4 / 5 |

| Discover it® Miles | Nye kortholdere | $ 0 | 4.0 / 5 |

| Marriott Bonvoy Bold ™ kreditkort | Marriott belønner | $ 0 | 3.1 / 5 |

| Kreditkort på Capital One Venture Rewards | Tilmelding bonus | $ 95 | 4.2 / 5 |

| Citi Premier®-kort | Hotelbelønninger | $ 95 | 3.8 / 5 |

| Capital One QuicksilverOne kontantbelønningskreditkort | Kreditopbygning med ansvarlig brug | $ 39 | 4.1 / 5 |

Hvad er et udenlandsk transaktionsgebyr?

Udenlandske transaktionsgebyrer er gebyrer, som kreditkortudstedere og betalingsnetværk foretager ved køb foretaget i en fremmed valuta eller på køb, der involverer en udenlandsk bank. Normalt er et udenlandsk transaktionsgebyr ca. 3% af købsprisen. Så for hver $ 100, du bruger, skal du betale ekstra $ 3 i udenlandske transaktionsgebyrer.

En udenlandsk transaktion kan være et køb, der behandles via en udenlandsk bank (f.eks. Når du køber noget fra en ikke- Amerikansk forhandlerwebsted), eller når du rejser til udlandet, herunder når du bruger en pengeautomat. Bemærk, at der faktisk kan være flere gebyrer ved en udenlandsk pengeautomat, herunder et fast internationalt pengeautomatstillæg samt et gebyr til pengeautomatadgang.

Yderligere læsning: Lær mere om udenlandske transaktionsgebyrer og hvordan man undgår dem .

Hvem skal få et udenlandsk transaktionsgebyrkort?

Enhver, der muligvis foretager køb i udlandet, hvad enten det er online eller personligt, kan drage fordel af et udenlandsk transaktionsgebyrkort. Dette inkluderer virksomhedsejere, hyppige rejsende og online-kunder. Selv de, der kun rejser internationalt lejlighedsvis, bør overveje et udenlandsk transaktionsgebyrkort; at rejse er dyrt nok, og det kan betale sig at spare penge, hvor du kan.

Hvor meget koster det typiske udenlandske transaktionsgebyr?

Ofte har de udenlandske transaktionsgebyrer to dele: en opkrævet af betalingsnetværket, såsom Visa og Mastercard, og et opkrævet af kortudstederen, hvilket kan være alt fra en bank som Chase til et mærke som Hilton.

Networks Visa og Mastercard opkræver typisk 1% gebyr for hver udenlandsk transaktion. Udstederne kan muligvis tackle yderligere 1% til 2%. American Express, som ikke bruger Visa eller Mastercards betalingssystem, stikker ofte et udenlandsk transaktionsgebyr på 2,7% på sine kort.

Har alle rejsekreditkort ingen udenlandske transaktionsgebyrer?

Generelt er rejsekort det bedste valg, når du leder efter kreditkort uden udenlandske transaktionsgebyrer. I henhold til den årlige CreditCards.com-gebyrundersøgelse i 2020 er udenlandske transaktionsgebyrer næsten uddød blandt rejsekreditkort. Ud af de 100 analyserede kreditkort kom der kun et større rejsekort, American Airlines AAdvantage MileUpâ-kortet, med et udenlandsk transaktionsgebyr.

Udenlandske transaktionsgebyrer pr. Kortudsteder

Nedenfor er de almindelige udenlandske transaktionsgebyrer for topudstedere. Nogle udstedere, som Capital One og Discover, vælger ikke at opkræve et udenlandsk transaktionsgebyr på nogen af deres kreditkort. Selv forskellige kort fra det samme mærke kan selvfølgelig variere i deres gebyrer.

| Kortudsteder | Standard udenlandsk transaktionsgebyr | Kort uden udenlandsk transaktionsgebyr |

|---|---|---|

| American Express | 2.7% |

|

| Bank of America | 3% |

|

| Capital One | 0% | Alle |

| Chase | 3% |

|

| Citi | 3% |

|

| Opdag | 0% | Alle |

| U.S. Bank | 3%; 2% for amerikanske dollartransaktioner | Ikke relevant |

| Wells Fargo | 3% |

|

Hvilke kreditkort accepteres mest internationalt?

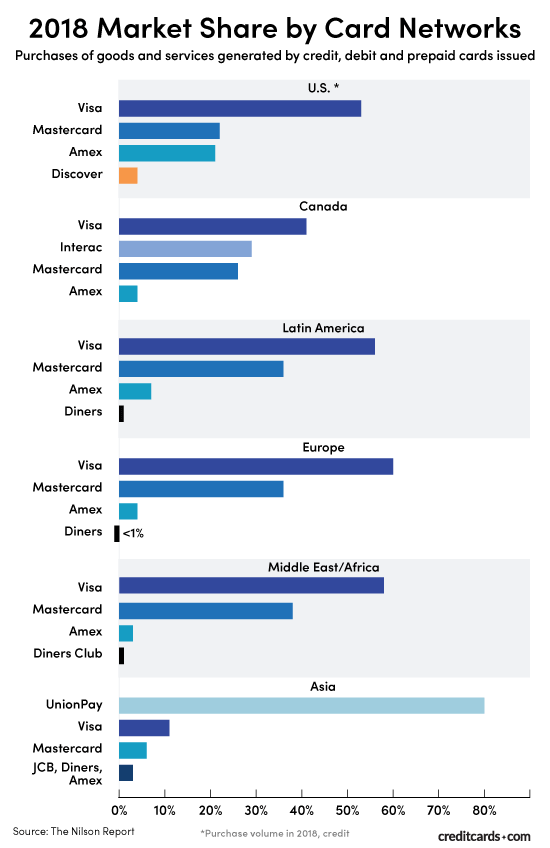

Mens Visa er nummer et i de fleste dele af verden, er Mastercard og UnionPay normalt de næste i køen, ifølge The Nilson Reports data fra 2019, som blev rapporteret i hele juni 2020. Visa og Mastercard har en langvarig international tilstedeværelse – begge accepteres hos titusindvis af leverandører i mere end 200 lande og territorier over hele verden. De store undtagelser fra Visa / Mastercard-dominansen er Asien, hvor UnionPay udgør ca. 70% af alle kortudgifter, og Canada, hvor Interac kommer på andenpladsen med 47% af markedet der

Den generelle regel er at have to typer kort i din tegnebog, bare hvis dit yndlingskort ikke accepteres. Det betyder forskellige udstedere og forskellige kortnetværk.

“Mit største tip til at bruge udlandet er at diversificere; altid have både kontanter og kredit,” siger Lyn Alden, verdensrejsende og grundlægger af Lyn Alden Investment Strategy. ” Kreditkort er sikrere, mere bekvemme og giver bedre belønninger, så jeg bruger dem som min primære udgiftsmetode. Men når du er uden for dit land, er det vigtigt at have sikkerhedskopier og at have alternative måder at bruge på. ”

Generelt vil du opdage, at store hoteller, restauranter og andre steder, som turister ofte er vant til. til at acceptere kreditkort. Det bliver vanskeligt, når du går væk fra den slagne vej. Derfor er det en god ide at have kontanter ved hånden, hvis du planlægger at “opleve som de lokale.”

Sådan gør du Vælg det rigtige kreditkort uden udenlandsk transaktionsgebyr

- Passer kortet til din livsstil? OneSavvyDollar.com-grundlægger Ogechi Igbokwe siger, at han vidste, at når han var færdiguddannet fra grundskolen, planlagde han at rejse udlandet, så et kort uden udenlandsk transaktionsgebyr giver mening.

- Kommer det med et årligt gebyr? Siger Igbokwe: “Gylden regel, når man foretager et køb: Omkostningerne ved at få en ting må aldrig opveje fordelen.” Så sørg for at du får tilbage på det årlige gebyr, eller at kortet har en fordel, der gør gebyret værd.

- Er det bredt accepteret? “Et udenlandsk transaktionsgebyrskort er kun godt, hvis det accepteres overalt, hvor du går,” siger Natasha Rachel Smith fra TopCashback.com.

- Eventuelle belønninger? Fordi der er en så bred vifte af kort, der ikke tilbyder nogen udenlandsk transaktionsgebyr, skal du se på belønninger, der tilbydes. “Inden du ansøger om et kort, skal du kontrollere vilkårene og betingelserne for at sikre, at kortet giver dig mulighed for at modtage belønninger ved internationale køb,” siger Smith. li>

- Hvilke andre funktioner er der? Krista Canfield McNish, fra rejsewebsitet og blog FoodWaterShoes.com, har et kort, der dækker op til $ 1.500 i rejseannullering / turafbrydelsesforsikring pr. Rejse til ikke-refunderbare udgifter på grund af person- eller familieskade, sygdom eller død, hvis du bestilte din rejse hos dit kort, som hun siger, er en praktisk bonus.

- Har du undersøgt det? “Husk, at ikke alle lande er amerikanske kreditkortvenlige (for eksempel er det mere sandsynligt, at europæiske kort fungerer i lande som Cuba end amerikanske kreditkort), så det er en god idé at lave dine lektier, inden du tager afsted,” siger McNish.

Flere oplysninger om rejsebelønninger

Måske har du besluttet, at du ud over uden udenlandske transaktionsgebyrer gerne vil have et kort med rejse, belønninger på hotel eller flyselskab. Se vores bibliotek med produktspecifikke anmeldelser for at hjælpe dig med at indsnævre dit valg.

- Rejsekreditkortanmeldelser

- Hotelkreditkortanmeldelser

- Kreditkortanmeldelser fra flyselskaber

Rejsekreditkort nyheder og rådgivning

Vil du studere verden af rejsebelønninger? Vores dedikerede eksperter har oprettet de guider, du har brug for, for at blive en point and miles aficionado. Her er et par af vores yndlingsartikler, der hjælper dig med at komme i gang.

- Bedste kreditkort til internationale rejser

- 10 tip til rejser med kreditkort

- Coronavirus rejsetips: Sådan rejser du under en pandemi

Forskningsmetode: Hvordan vi valgte de bedste kreditkort uden udenlandske transaktionsgebyrer

Belønninger: priser, type, lethed af indløsning

Der er en række mennesker, der kan drage fordel af at undgå udenlandske transaktionsgebyrer, fra ejere af små virksomheder til rejseentusiaster. Vi valgte kreditkort med høje belønningsgrader i udgiftskategorier, der skal matche, som forretningsgodtgørelse og rejsefordele.

Rejsefordele

En grund til at du måske håber at undgå udenlandske transaktionsgebyrer er, at du har internationale rejseplaner. Nogle af de rejsefordele, du finder blandt vores topkreditkort uden udenlandsk transaktionsgebyr, inkluderer gratis indtjekket taske, udlejningsbilforsikring, lufthavnsadgang og TSA PreCheck-kreditter.

Tilmeldingsbonusværdi

Mange af de bedste kreditkort uden udenlandske transaktionsgebyrer leveres også med lukrative tilmeldingsbonuser. Vi sammenlignede værdien af kontanter, luftfartsselskabsmiljø og pointbonusser for at sikre, at du får den største samlede værdi af disse valg.

Antal uden udenlandske transaktionsgebyrskort, vi analyserede: 938

Alle anvendte kriterier: Priser og gebyrer, belønningstakster, belønningskategorier, tilmeldingsbonuser, pointværdier, indløsningsmuligheder, indløsningsfleksibilitet, behov for kredit, rejsefordele, transferpartnere, international kundeservice, sikkerhed, brugervenlighed.