CARES-loven efterlader millioner af studielåntagere

Af Tariq Habash | 27. marts 2020

Opdateret 1. september 2020: SBPC anslår, at der er 6,35 millioner private studielåntagere i USA baseret på data fra Federal Reserve Bank of New York og Department of Education. Indtil i dag nægtes disse låntagere, selv den begrænsede beskyttelse, der tilbydes – og for nylig udvidet til – føderale studielåntagere.

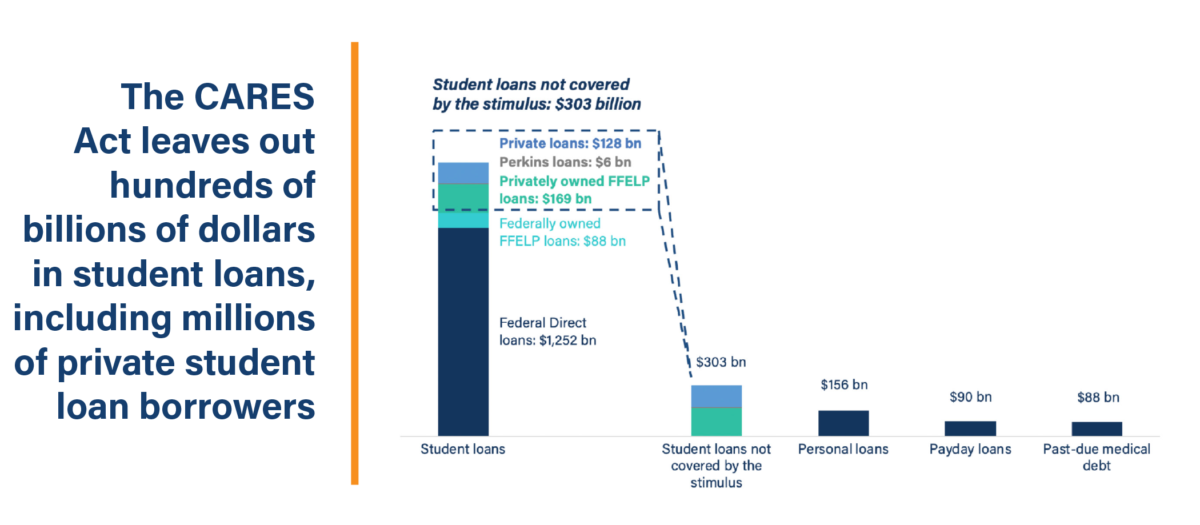

Sen onsdag aften vedtog senatet CARES-loven i håb om at give en økonomisk stimulans for amerikanere og virksomheder under den igangværende COVID-19-pandemi. Som en del af pakken indeholdt senatet en række bestemmelser, der kunne hjælpe studielåntagere. Navnlig standser lovforslaget optjeningen af renter og suspenderer betalinger på alle direkte lån og føderale føderale familieuddannelseslån (FFEL) i de næste seks måneder. Men lovforslaget mangler på mange måder, herunder ved ikke at give de samme fordele til låntagere, hvis føderale lån tilfældigvis ikke ejes af Department of Education (ED).

Da den sidste finanskrise ramte i 2008 , Reddede kongressen studielånvirksomheder med over 100 milliarder dollars. Mange af de samme virksomheder fortsatte derefter med at rive servicemedlemmer, lærere og låntagere, der simpelthen forsøgte at tilbagebetale deres studielån. Men i de sidste par dage har vi set politikere igen tage ekstraordinære handlinger for at sikre, at studielånsbranchen og dens venner på Wall Street holder sig flydende under denne storm. Det er klart, at lektionerne fra det sidste årti er faldet for døve ører.

Når verden kæmper med nedfaldet af coronaviruspandemien, kan studielånvirksomheder ikke få lov til at fortsætte med at tjene milliarder på situationen for låntagere af studielån. . Og alligevel, selv for mange låntagere af føderale studielån, er det netop, hvad CARES-loven tillader.

Hvem bliver efterladt? Låntagere, der skylder to typer føderale studielån, har ikke mulighed for midlertidigt at suspendere deres betalinger frem til september 2020 – låntagere på Perkins-lån og låntagere på kommercielt holdte FFELP-lån.

Hvad gør disse lån anderledes? Den største forskel mellem de typer føderale studielån, der er omfattet af stimulusregningen, og dem, der ikke er dækket, er hvem der ejer dem. Perkins-lån er institutionelt indeholdte lån, hvilket betyder, at skoler ejer og administrerer dem for deres studerende. Kommercielt FFELP-lån er garanteret af den føderale regering, men de ejes af garantibureauer og private virksomheder. I begge tilfælde blev disse lån ydet under føderale programmer, men lånene ejes ikke af den føderale regering. Som et resultat falder Perkins-lån og kommercielt ejede FFELP-lån uden for den seksmåneders betalingspause, der er fastlagt i CARES-loven.

Denne forskel i ejerskab vides at have en betydelig indvirkning på, om låntagere lykkes med tilbagebetaling . For eksempel er låntagere med kommercielt holdt FFELP-lån to tredjedele mindre tilbøjelige end låntagere med andre typer føderale studielån til at få adgang til overkommelige indkomstdrevne tilbagebetalingsprogrammer, der leveres i henhold til føderal lov. Denne uoverensstemmelse giver anledning til bekymring over de incitamenter, som servicevirksomhederne skal tilbageholde oplysninger fra låntagere, især i betragtning af at succesfuld indskrivning af låntagere i mere håndterbare betalingsplaner kan gøre studerendes gæld til en mindre attraktiv investering for Wall Street.

Desværre i en situation ligesom den nuværende pandemi vil låntagere, der skylder kommercielt FFELP-lån, blive særligt sårbare.

Hvor mange af disse låntagere findes der i øjeblikket? Der er cirka otte millioner låntagere, der skylder kommercielt indeholdte FFELP-lån eller Perkins-lån. Tilsammen skylder disse låntagere anslået 175 milliarder dollars af studerendes gæld.

Hvordan adskiller ED-holdt FFEL sig fra kommercielt FFEL? Før studielånsprogrammet overgik til fuldt ud direkte udlån fra regeringen til studerende, var langt størstedelen af studielån stammer fra banker og garanteret af den føderale regering gennem FFELP. Da finanskrisen i 2008 ramte, var der bekymringer i hele branchen om udlånsmarkedernes likviditet og bankernes evne til fortsat at finansiere lån til studerende under FFEL-programmet. Som reaktion på disse bekymringer og for at sikre, at studerende stadig vil have adgang til videregående uddannelse, vedtog Kongressen “Sikring af fortsat adgang til studielåneloven” (ECASLA), der bemyndigede ED til midlertidigt at begynde at købe FFELP-lån fra långivere, så disse långivere kunne fortsætte finansieringen af fremtidige lån.

De tilbagekøbte lån blev kendt som “ED-holdede” FFELP-lån, og i løbet af de følgende år gik landet fuldstændigt over til programmet til direkte lån. I 2010 kunne nye studielåntagere kun optage lån under Direct Loan-programmet.

Men ED købte ikke alle de FFELP-lån, der var udestående, da ECASLA passerede, og mange lån forblev i private hænder. Disse er blevet kendt som ” kommercielle ”FFELP-lån. De ejes af virksomheder som Navient, der ejer 65 mia. Dollars i FFELP-lån, og Nelnet, som ejer 20 mia. Dollar i FFELP-lån.

Faktisk er mange kommercielle FFELP-lån også blevet skåret og skåret i terninger i securitiserede trusts at private aktører forventer at give milliarder dollars årligt til modenhed.

Havde låntagere et valg om, hvorvidt deres lån blev købt af ED i denne overgang? Nej, låntagere havde ikke noget at sige om deres lån blev købt af ED gennem ECASLA. Og det gør senatets handlinger for at skære nogle FFEL-låntagere ud af betalingspausen i CARES-loven endnu mere problematiske. Senatets stimulusregning vælger vilkårligt vindere og tabere, hvor nogle låntagere får et øjebliks åndedræt til at omkonfigurere deres liv under denne nationale nødsituation, mens andre synker yderligere i gæld, fordi de ikke kan få adgang til betalingssuspension eller rentefrysning for deres nuværende lån. / p>

Kan ikke låntagere med kommercielt indeholdte FFELP-lån bare konsolideres til et direkte konsolideringslån for at få adgang til beskyttelsen i stimulusregningen? Det er rigtigt, at låntagere kan konsolidere udestående kommercielt ejede FFELP-lån til et direkte lån. Imidlertid har mange FFEL-låntagere betalt deres studielån i over ti år (FFEL-oprindelser sluttede i 2010), og hvis disse låntagere konsolideres til nye direkte lån, vil de udløse en kapitalisering, der sandsynligvis vil øge deres hovedlånssaldo. Derudover mister FFELP-låntagere, der har arbejdet mod indkomstdrevet tilgivelse til tilbagebetaling, kredit for alle kvalificerende betalinger, de allerede har foretaget. Derudover er det mere end sandsynligt, at personalet i det selskab, der har lånet, ikke er til stede for at udfylde det papirarbejde, der er nødvendigt for at gennemføre en lånekonsolidering.

For disse låntagere, der prøver at holde sig flydende midt i en national nødsituation, at tilføje deres lånesaldoer og sætte dem i papirarbejde kan ikke være en politisk mulighed.

Hvad kunne politikere muligvis have tænkt sig at lade så mange låntagere blive overset af stimulansen? Måske var modstanderne af meningsfuld lettelse for studerende låntagere for interesserede i at beskytte deres venner på Wall Street. Måske synes de simpelthen ikke, at det betyder noget, om vi hjælper millioner af låntagere med at drukne i milliarder dollars i gæld. Eller måske foretrækker de at klemme øre til almindelige amerikanere, mens de kaster milliarder dollars på vanærede flyproducenter. Uanset årsagen beskytter CARES-loven ikke de millioner af låntagere med Perkins og kommercielt indeholdte FFELP-lån. Disse låntagere vil blive tvunget til at beslutte, om de skal lægge mad på deres bord eller foretage deres studielån.

Hvis CARES-loven bliver det sidste forsøg på at tilbyde studielåntagere nødhjælp under COVID-19-krisen, vil beslutningstageres reaktion på denne nationale nødsituation ikke være tilstrækkelig, hvilket får låntagere til at betale prisen.

Tariq Habash er leder af efterforskning ved Student Borrower Protection Center.

Federal Reserve Bank of New York rapporterer, at der er 44,7 millioner låntagere i alt studielån i USA.

Department of Educations National Postsecondary Student Aid Study indikerer, at 14,2 procent af mennesker med enhver studerendes gæld har et privat studielån.