Een verouderingsrapport voor debiteuren is een record dat de onbetaalde factuursaldi weergeeft, samen met de duur waarvoor ze ben uitstekend geweest. Dit rapport helpt bedrijven openstaande facturen te identificeren en stelt hen in staat om traag betalende klanten de baas te blijven.

Wat dit artikel behandelt:

-

- Wat is de methode voor het verouderen van debiteuren?

- Wat is het verouderingsschema?

- Hoe worden verouderingsschemas gebruikt?

- Waarom is het verouderingsrapport van debiteuren belangrijk?

Wat is de methode van veroudering van debiteuren?

In de boekhouding verwijst veroudering van debiteuren naar de methode om de vorderingen te sorteren op de vervaldatum om te schatten de oninbare vorderingen voor het bedrijf.

Debiteuren ontstaan wanneer het bedrijf goederen en diensten op krediet levert aan de klanten. U kunt klanten bijvoorbeeld toestaan om goederen 30 dagen na levering te betalen. Ze vertegenwoordigen een aanwinst voor het bedrijf.

Om de gemiddelde ouderdom van vorderingen en potentiële verliezen op klanten te identificeren, stellen bedrijven regelmatig het verouderingsrapport voor debiteuren op. Hierdoor kunnen ze deze rekeningen zo snel mogelijk innen om het geld op de bankrekening te zetten.

In het verouderingsrapport voor debiteuren wordt het openstaande saldo van elke klant vermeld. Het wordt vervolgens gesorteerd in kolommen zoals: Huidig, 1-30 dagen achterstallig, 31-60 dagen achterstallig, 61-90 dagen achterstallig, 91-120 dagen achterstallig en 120+ dagen achterstallig.

Wat is het verouderingsschema?

Het verouderingsschema is een tabel die de relatie laat zien tussen de onbetaalde facturen en rekeningen van een bedrijf met hun respectievelijke vervaldatums. Dit wordt een ouderdomsschema genoemd omdat de debiteuren zijn onderverdeeld in leeftijdscategorieën. Het geeft het totale debiteurensaldo aan dat gedurende bepaalde perioden uitstaan.

Het verouderingsschema geeft een overzicht van de vorderingen die minder dan 30 dagen oud, minder dan 45 dagen oud of meer / minder dan 90 dagen oud zijn oud. Dit wordt gebruikt om te bepalen welke van zijn klanten op tijd betalen en kan ook worden gebruikt voor het schatten van de cashflow.

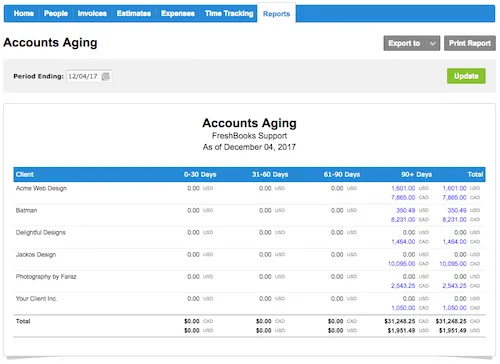

Hier is een voorbeeld van het accountverouderingsrapport:

Bron: https://www.freshbooks.com/support/what-is-an-accounts-aging-report

In dit rapport vindt u een lijst van elk contact met het totale verschuldigde bedrag onderaan, gerangschikt op het aantal dagen dat het verschuldigde bedrag is verschuldigd. Met de meeste boekhoudsoftwarepakketten kunt u dit verouderingsschema automatisch voorbereiden en kunt u de lijst ook exporteren naar Excel of PDF.

Hoe worden verouderingsschemas gebruikt?

KREDIETBELEID AANPASSEN

Het verouderingsschema wordt gebruikt om klanten te identificeren die te laat zijn met het betalen van hun facturen. Als het grootste deel van het achterstallige bedrag aan een enkele klant kan worden toegeschreven, kan het bedrijf de nodige stappen ondernemen om ervoor te zorgen dat de rekening van de klant onmiddellijk wordt geïnd.

Als er meerdere klanten zijn met achterstallige bedragen die langer duren dan 60 dagen , kan het wijzen op de noodzaak om het kredietbeleid ten aanzien van de bestaande en nieuwe klanten aan te scherpen.

KASSTROOMPROBLEMEN OPLOSSEN

Het verouderingsschema identificeert ook eventuele recente veranderingen en vlekproblemen in debiteuren . Dit kan de nodige antwoorden geven om uw bedrijf te beschermen tegen cashflowproblemen.

BEREKENING VAN DE VERGOEDING VOOR DUBBELE SCHULDEN

De verouderingsmethode voor debiteuren wordt gebruikt om het bedrag van oninbare schulden te schatten omvat het geschatte bedrag van de vorderingen die niet mogen worden geïnd.

Dit wordt gebruikt als een eindsaldo van aftrek voor dubieuze rekeningen.

Hoewel het percentage verschilt voor elke groep en op basis van ervaringen uit het verleden en de huidige economische omstandigheden, is de algemene vuistregel dat hoe langer een vordering openstaat, hoe kleiner de kans is dat deze wordt geïnd.

Aan het einde van elke boekhoudperiode boeking in het algemene journaal om oninbare vorderingen te boeken. Bereken het totale bedrag van de geschatte oninbare bedragen en voer vervolgens de correctieboeking uit door de oninbare onkostenrekening te debiteren en de voorziening voor dubieuze rekeningen te crediteren.

Waarom is het verslag van de te ontvangen ouderdom belangrijk?

Hier zijn enkele voordelen die de rapporten over veroudering van debiteuren bieden:

- Neem regelmatig contact op met klanten zodat ze weten dat u bovenaan uw facturerings- en incassoproces

- Evalueer betalingsvoorwaarden met leveranciers en breng de nodige wijzigingen aan

- Verbindingen met klanten die regelmatig moeite hebben om hun facturen op tijd te betalen, wat op zijn beurt kan leiden tot cashflowproblemen voor het bedrijf.

- Stop met het leveren van goederen of diensten voordat te late betaling een probleem en u moet oninbare vorderingen afschrijven.

- Als u besluit uw openstaande facturen als financieringsinstrument te gebruiken, is een van de documenten die uw factoringbedrijf nodig heeft een boekhouding te ontvangen verouderingsrapport. Het wordt gebruikt om het factoringpercentage te bepalen.

Zonder een verouderingsrapport voor debiteuren kan het moeilijk zijn om een gezonde cashflow te behouden en mogelijk slechte kredietrisicos voor uw bedrijf te identificeren. Zorg er bij het genereren van het verouderingsrapport voor debiteuren voor dat u de klantinformatie, de incassostatus, het totale uitstaande bedrag en de financiële geschiedenis van elke klant opneemt.

De taak is gemakkelijker wanneer u boekhoudsoftware gebruikt waarmee u om klantinstellingen aan te passen, zoals het verzenden van automatische betalingsherinneringen voor specifieke klanten, het specificeren van de intervallen voor het verzenden van de herinneringen en de mogelijkheid om een persoonlijk bericht toe te voegen.