De CARES-wet laat miljoenen leners van studieleningen achter

Door Tariq Habash | 27 maart 2020

Bijgewerkt 1 september 2020: SBPC schat dat er 6,35 miljoen particuliere leners voor studieleningen in de VS zijn op basis van gegevens van de Federal Reserve Bank of New York en het Department of Education. Tot op heden worden deze leners zelfs de beperkte bescherming ontzegd die wordt geboden aan – en onlangs is verlengd voor – leners van federale studieleningen.

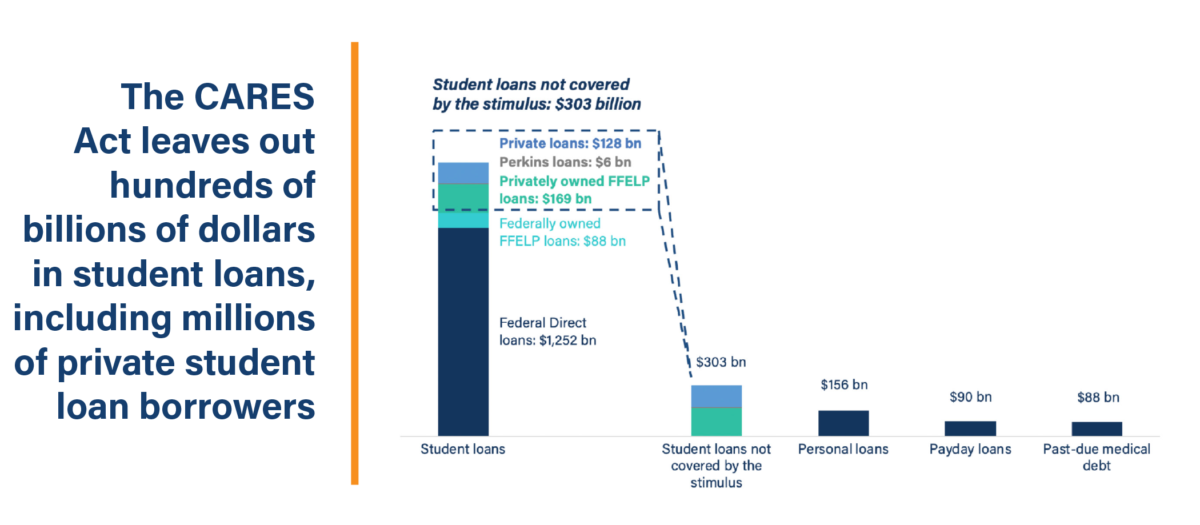

Woensdagavond laat nam de Senaat de CARES-wet aan in de hoop een economische stimulans voor Amerikanen en bedrijven tijdens de aanhoudende COVID-19-pandemie. Als onderdeel van het pakket heeft de Eerste Kamer een aantal voorzieningen opgenomen om hulp te bieden aan leners van studieleningen. In het bijzonder stopt het wetsvoorstel de opbouw van rente en schort het betalingen op voor alle directe leningen en federaal aangehouden federale leningen voor gezinsonderwijs (FFEL) voor de komende zes maanden. Maar het wetsvoorstel schiet in veel opzichten tekort, onder meer door niet dezelfde voordelen te bieden aan leners van wie de federale leningen toevallig geen eigendom zijn van het Department of Education (ED).

Toen de laatste financiële crisis toesloeg in 2008 , Heeft het Congres bedrijven met studieleningen voor meer dan $ 100 miljard gered. Veel van deze zelfde bedrijven gingen vervolgens door met het afzetten van serviceleden, leraren en leners die gewoon probeerden hun studieleningen terug te betalen. Maar de afgelopen dagen hebben we gezien dat beleidsmakers weer buitengewone maatregelen namen om ervoor te zorgen dat de sector van studieleningen en zijn vrienden op Wall Street tijdens deze storm het hoofd boven water konden houden. Het is duidelijk dat de lessen van het afgelopen decennium aan dovemansoren gericht zijn.

Terwijl de wereld worstelt met de gevolgen van de coronavirus-pandemie, mag het studentenleningen niet worden toegestaan miljarden te blijven verdienen aan de benarde situatie van leners van studieleningen . En toch, zelfs voor veel leners van federale studieleningen, is dit precies wat de CARES-wet toestaat.

Wie wordt er achtergelaten? Leners die twee soorten federale studieleningen verschuldigd zijn, hebben niet de mogelijkheid om hun betalingen tijdelijk op te schorten tot en met september 2020 – leners die verschuldigd zijn op Perkins-leningen en leners die verschuldigd zijn aan commercieel aangehouden FFELP-leningen.

Wat maakt deze leningen anders? Het belangrijkste verschil tussen de soorten federale studieleningen die onder de stimuleringswet vallen en de soorten die niet worden gedekt, is wie ze bezit. Perkins-leningen zijn institutioneel aangehouden leningen, wat betekent dat scholen ze bezitten en beheren voor hun studenten. Commercieel aangehouden FFELP-leningen worden gegarandeerd door de federale overheid, maar zijn eigendom van garantieagentschappen en particuliere bedrijven. In beide gevallen werden deze leningen verstrekt in het kader van federale programmas, maar zijn de leningen geen eigendom van de federale overheid. Als gevolg hiervan vallen Perkins-leningen en commercieel aangehouden FFELP-leningen buiten de betalingspauze van zes maanden die is vastgelegd in de CARES Act.

Van dit verschil in eigendom is bekend dat het een aanzienlijke invloed heeft op het al dan niet slagen van de leners om terug te betalen . Leners met commercieel aangehouden FFELP-leningen zijn bijvoorbeeld tweederde minder waarschijnlijk dan leners met andere soorten federale studieleningen om toegang te krijgen tot betaalbare inkomensgestuurde terugbetalingsprogrammas die onder de federale wetgeving worden geboden. Deze discrepantie geeft aanleiding tot bezorgdheid over de prikkels die servicers hebben om informatie van leners achter te houden, vooral gezien het feit dat het succesvol inschrijven van leners voor beter beheersbare betalingsplannen de studentenschuld een minder aantrekkelijke investering voor Wall Street kan maken.

Helaas, in een situatie net als de huidige pandemie, zullen leners die toevallig commerciële FFELP-leningen verschuldigd zijn, bijzonder kwetsbaar blijven.

Hoeveel van deze leners zijn er momenteel? Er zijn ongeveer acht miljoen leners die commercieel aangehouden FFELP-leningen of Perkins-leningen verschuldigd zijn. Samen zijn deze leners naar schatting $ 175 miljard aan studentenschuld verschuldigd.

Waarin verschilt ED-held FFEL van commercieel gehouden FFEL? Voordat het programma voor studieleningen overging op volledig directe leningen van de overheid aan studenten, was de overgrote meerderheid van de studieleningen afkomstig van banken en gegarandeerd door de federale overheid via FFELP. Toen de financiële crisis van 2008 toesloeg, waren er in de hele sector zorgen over de liquiditeit van de kredietmarkten en het vermogen van banken om leningen aan studenten te blijven financieren in het kader van het FFEL-programma. Als reactie op deze zorgen en om ervoor te zorgen dat studenten nog steeds toegang zouden hebben tot het hoger onderwijs, keurde het Congres de “Ensuring Continued Access to Student Loans Act” (ECASLA) goed, waarmee ED werd gemachtigd om tijdelijk FFELP-leningen van geldschieters te kopen, zodat die geldschieters zou de financiering van toekomstige leningen kunnen voortzetten.

De teruggekochte leningen werden bekend als “ED-aangehouden” FFELP-leningen, en in de loop van de volgende jaren stapte het land volledig over op het Direct Loan-programma. Tegen 2010 konden nieuwe leners van studieleningen sluit alleen leningen af onder het Direct Loan-programma.

Maar ED heeft niet alle FFELP-leningen gekocht die openstonden toen ECASLA werd aangenomen, en veel leningen bleven in particuliere handen. Deze zijn bekend geworden als commerciële ”FFELP-leningen. Ze zijn eigendom van bedrijven als Navient, dat $ 65 miljard aan FFELP-leningen bezit, en Nelnet, dat $ 20 miljard aan FFELP-leningen bezit.

In feite zijn veel commerciële FFELP-leningen ook opgedeeld in gesecuritiseerde trusts dat particuliere actoren verwachten jaarlijks miljarden dollars op te leveren als ze volwassen zijn.

Hadden leners de keuze of hun leningen tijdens deze overgang door ED waren gekocht? Nee, leners hadden geen zeggenschap over de vraag of hun lening door ED via ECASLA was gekocht. En dat maakt de acties van de Senaat om sommige FFEL-leners uit de betalingspauze in de CARES-wet te halen, nog problematischer. De stimuleringswet van de Senaat kiest willekeurig winnaars en verliezers, waarbij sommige leners even opgelucht ademhalen om hun leven tijdens deze nationale noodsituatie opnieuw in te richten, terwijl anderen verder in de schulden zinken omdat ze geen toegang hebben tot de opschorting van de betaling of de rentebevriezing voor hun huidige lening. / p>

Kunnen leners met commercieel aangehouden FFELP-leningen niet gewoon consolideren in een directe consolidatielening om toegang te krijgen tot de beschermingen in de stimuleringswet? Het is waar dat leners uitstaande FFELP-leningen in commercieel bezit kunnen consolideren in een directe lening. Veel FFEL-leners betalen echter al meer dan tien jaar hun studieleningen af (de FFEL-productie eindigde in 2010), en als deze leners consolideren in nieuwe directe leningen, zullen ze een kapitalisatie activeren die waarschijnlijk het saldo van hun hoofdsom zal verhogen. Bovendien zullen FFELP-leners die hebben gewerkt aan inkomensgestuurde terugbetalingsvergeving krediet verliezen voor alle kwalificerende betalingen die ze al hebben gedaan. Bovendien is het meer dan waarschijnlijk dat het personeel van het bedrijf dat de lening bezit niet aanwezig is om het papierwerk in te vullen dat nodig is om een lening te consolideren.

Voor deze leners die het hoofd boven water proberen te houden in het midden van een nationale noodsituatie, het aanvullen van hun tegoeden op leningen en ze in het papierwerk storten, kan geen beleidsoptie zijn.

Wat had beleidsmakers kunnen bedenken om ervoor te zorgen dat zoveel kredietnemers door de stimulans over het hoofd worden gezien? Misschien waren de tegenstanders van zinvolle opluchting voor studentenleningen te geïnteresseerd in het beschermen van hun vrienden op Wall Street. Misschien denken ze gewoon niet dat het uitmaakt of we miljoenen leners helpen die in miljarden dollars aan schulden verdrinken. Of misschien geven ze de voorkeur aan centen voor gewone Amerikanen terwijl ze miljarden dollars gooien naar in ongenade gevallen vliegtuigfabrikanten. Wat de reden ook mag zijn, de CARES Act biedt geen bescherming voor de miljoenen leners met Perkins en commercieel aangehouden FFELP-leningen. Deze leners zullen worden gedwongen om te beslissen of ze eten op hun tafels zetten of hun studielening betalen.

Als de CARES-wet de laatste poging wordt om leners van studieleningen verlichting te bieden tijdens de COVID-19-crisis, zal de reactie van de beleidsmakers op deze nationale noodsituatie tekortschieten, waardoor leners de prijs moeten betalen.

Tariq Habash is Hoofd Onderzoeken bij het Beschermingscentrum voor studentenleningen.

De Federal Reserve Bank of New York meldt dat er in de Verenigde Staten in totaal 44,7 miljoen kredietnemers zijn.

De National Postsecondary Student Aid Study van het Department of Education geeft aan dat 14,2 procent van de mensen met eventuele studieschulden hebben een particuliere studielening.