CARES-loven etterlater millioner av studielåntakere

Av Tariq Habash | 27. mars 2020

Oppdatert 1. september 2020: SBPC anslår at det er 6,35 millioner private studielåntakere i USA basert på data fra Federal Reserve Bank of New York og Department of Education. Til dags dato blir disse låntakerne nektet, selv den begrensede beskyttelsen som ble tilbudt – og nylig utvidet til – føderale studielåntakere.

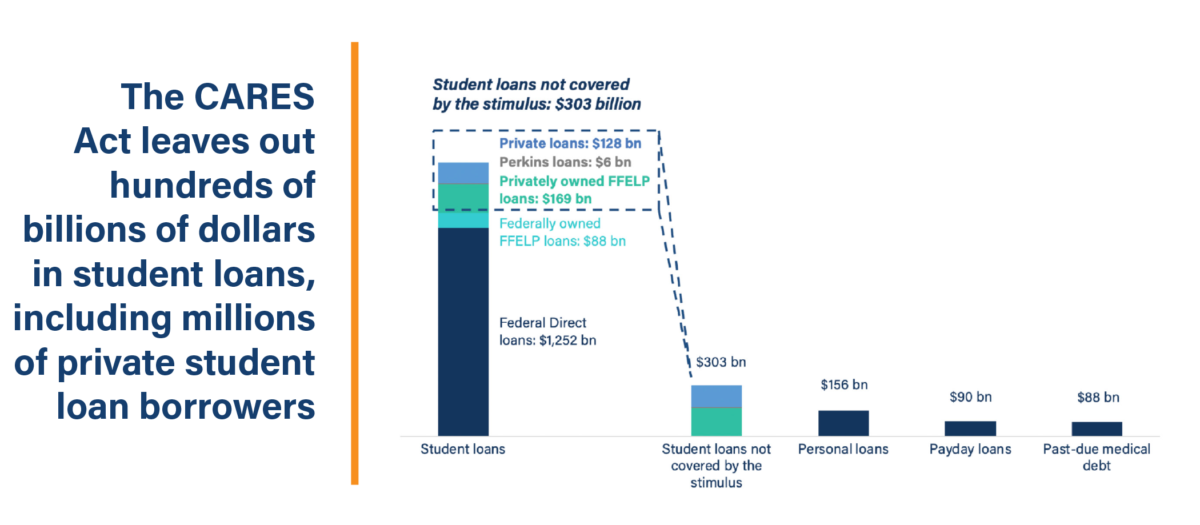

Sen onsdag kveld vedtok senatet CARES-loven i håp om å gi en økonomisk stimulans til amerikanere og bedrifter under den pågående COVID-19-pandemien. Som en del av pakken inkluderte senatet en rekke bestemmelser for å tilby lindring av lån til studielån. Spesielt stopper lovforslaget opptjeningen av renter og suspenderer utbetalinger på alle direkte lån og føderalt holdte føderale familieutdanningslån (FFEL) de neste seks månedene. Men lovforslaget kommer til kort på mange måter, blant annet ved ikke å gi de samme fordelene til låntakere hvis føderale lån tilfeldigvis ikke eies av Department of Education (ED).

Da den siste finanskrisen rammet i 2008 , Reddet Kongressen studielånbedrifter til over 100 milliarder dollar. Mange av disse samme selskapene fortsatte med å rive av tjenestemedlemmer, lærere og låntakere som bare prøvde å betale tilbake studielånene. Men de siste dagene har vi sett at beslutningstakere igjen tar ekstraordinære grep for å sikre at studielånindustrien og dens venner på Wall Street holder seg flytende under denne stormen. Det er tydelig at lærdommen fra det siste tiåret har falt på døve ører.

Når verden sliter med fallet av coronaviruspandemien, kan ikke studielåneselskaper få lov til å fortsette å tjene milliarder på stillingen til låntakere av studielån. . Og likevel, selv for mange låntakere av føderale studielån, er dette akkurat det CARES-loven tillater.

Hvem blir etterlatt? Låntakere som skylder to typer føderale studielån, har ikke muligheten til å midlertidig stanse betalingene sine frem til september 2020 – låntakere på grunn av Perkins-lån og låntakere på kommersielle FFELP-lån.

Hva gjør disse lånene forskjellige? Hovedforskjellen mellom typer føderale studielån som dekkes av stimulusregningen og de som ikke dekkes, er hvem som eier dem. Perkins-lån er institusjonelt holdede lån, noe som betyr at skolene eier og administrerer dem for studentene sine. Kommersielt holdt FFELP-lån er garantert av den føderale regjeringen, men de eies av garantibyråer og private selskaper. I begge tilfeller ble disse lånene gitt under føderale programmer, men lånene eies ikke av den føderale regjeringen. Som et resultat faller Perkins-lån og kommersielt holdte FFELP-lån utenfor den seks måneders betalingspausen som er etablert i CARES-loven.

Denne forskjellen i eierskap er kjent for å ha en betydelig innvirkning på om låntakere lykkes med tilbakebetaling. . For eksempel er låntakere med kommersielt holdt FFELP-lån to tredjedeler mindre sannsynlige enn låntakere med andre typer føderale studielån for å få tilgang til rimelige inntektsdrevne tilbakebetalingsprogrammer gitt under føderal lov. Dette avviket gir bekymring for incentivene som tjenesteleverandører må holde informasjon fra låntakere, spesielt med tanke på at vellykket registrering av låntakere i mer håndterbare betalingsplaner kan gjøre studentgjeld til en mindre attraktiv investering for Wall Street.

Dessverre, i en situasjon i likhet med den nåværende pandemien vil låntakere som tilfeldigvis skylder på kommersielt holdt FFELP-lån bli sårbare.

Hvor mange av disse låntakerne eksisterer for tiden? Det er omtrent åtte millioner låntakere som skylder kommersielt holdte FFELP-lån eller Perkins-lån. Sammen skylder disse låntakerne anslagsvis 175 milliarder dollar av studentgjeld.

Hvordan skiller ED-holdet FFEL seg fra kommersielt holdt FFEL? Før studielåneprogrammet gikk over til fullstendig direkte utlån fra regjeringen til studenter, stammer det store flertallet av studielånene fra banker og garanteres av den føderale regjeringen gjennom FFELP. Da finanskrisen i 2008 rammet, var det bransjeomspennende bekymringer for utlånsmarkeders likviditet og bankenes mulighet til å fortsette å finansiere lån til studenter under FFEL-programmet. Som svar på disse bekymringene og for å sikre at studentene fremdeles ville ha tilgang til høyere utdanning, vedtok Kongressen «Sikre fortsatt tilgang til studielåneloven» (ECASLA), og autoriserte ED å midlertidig begynne å kjøpe FFELP-lån fra långivere slik at långiverne kunne fortsette finansieringen av fremtidige lån.

De tilbakekjøpte lånene ble kjent som «ED-holdte» FFELP-lån, og i løpet av de påfølgende årene gikk landet over til programmet for direkte lån. Innen 2010 kunne nye studielåntakere bare ta opp lån under Direct Loan-programmet.

Men ED kjøpte ikke alle FFELP-lånene som var utestående da ECASLA passerte, og mange lån forble i private hender. Disse har blitt kjent som » kommersielle ”FFELP-lån. De eies av selskaper som Navient, som eier FFELP-lån på 65 milliarder dollar, og Nelnet, som eier 20 milliarder dollar i FFELP-lån. at private aktører forventer å gi milliarder av dollar årlig til modenhet.

Hadde låntakere et valg om lånene deres ble kjøpt av ED i denne overgangen? Nei, låntakere hadde ikke noe å si om lånet deres ble kjøpt av ED gjennom ECASLA. Og det gjør senatets handlinger for å kutte noen FFEL-låntakere ut av betalingspausen i CARES Act enda mer problematiske. Senatets stimulusregning plukker vinnere og tapere vilkårlig, med noen låntakere som får et øyeblikkelig pust av lettelse for å rekonfigurere livet under denne nasjonale nødsituasjonen, mens andre synker lenger inn i gjeld fordi de ikke får tilgang til betalingsopphør eller rentefrys for deres nåværende lån. / p>

Kan ikke låntakere med kommersielt holdt FFELP-lån bare konsolideres til et direkte konsolideringslån for å få tilgang til beskyttelsen i stimuleringsregningen? Det er sant at låntakere kan konsolidere utestående kommersielt eide FFELP-lån til et direkte lån. Imidlertid har mange FFEL-låntakere betalt på studielånene sine i over ti år (FFEL-opprinnelser ble avsluttet i 2010), og hvis disse låntakerne konsolideres til nye direkte lån, vil de utløse en kapitalisering som sannsynligvis vil øke sin hovedlånssaldo. I tillegg vil FFELP-låntakere som har jobbet mot inntektsdrevet tilgivelse for tilbakebetaling, miste kreditt for alle kvalifiserte innbetalinger de allerede har gjort. I tillegg er det mer enn sannsynlig at ansatte i selskapet som har lånet ikke er til stede for å fylle ut papirene som er nødvendige for å fullføre en lånekonsolidering.

For disse låntakerne som prøver å holde seg flytende midt i en nasjonal nødsituasjon, å legge til lånesaldoer og skyve dem inn i papirarbeidet, kan ikke være et politisk alternativ.

Hva kunne beslutningstakere muligens ha tenkt å la så mange låntakere bli oversett av stimulansen? Kanskje var motstanderne av meningsfull lettelse for studielånere for interesserte i å beskytte vennene sine på Wall Street. Kanskje de rett og slett ikke synes det betyr noe om vi hjelper millioner av låntakere med å drukne i milliarder dollar i gjeld. Eller kanskje de foretrekker å klype øre for vanlige amerikanere mens de kaster milliarder av dollar på vanærede flyprodusenter. Uansett årsak, ivaretar CARES-loven ikke millioner av låntakere med Perkins og kommersielt holdte FFELP-lån. Disse låntakerne vil bli tvunget til å bestemme om de skal legge mat på bordene eller foreta studielån.

Hvis CARES-loven blir det siste forsøket på å tilby lån til studielåntakere under COVID-19-krisen, vil beslutningstakernes svar på denne nasjonale nødsituasjonen ha kommet til kort, noe som får låntakere til å betale prisen.

Tariq Habash er leder for etterforskning ved Student Borrower Protection Center.

Federal Reserve Bank of New York rapporterer at det er 44,7 millioner totale lån til lån av studenter i USA.

Department of Educations National Postsecondary Student Aid Study indikerer at 14,2 prosent av mennesker med enhver studentgjeld har et privat studielån.