Toda la información sobre la tarjeta de crédito Visa Signature de Alaska Airlines, Chase Sapphire Preferred® y American Express® Green CreditCards.com ha cobrado la tarjeta de forma independiente y no ha sido revisada por el emisor.

El mejor crédito sin comisión por transacción extranjera tarjetas

Tarjeta de crédito Quicksilver Cash Rewards de Capital One: la mejor para reembolsos en efectivo

Quicksilver es una tarjeta de recompensas fácil de entender: obtiene un reembolso ilimitado del 1.5% en todas las compras y tiene un bono de registro de $ 200 por gastar $ 500 en los primeros 3 meses. Como bienvenida adicional, esta tarjeta de tarifa plana ofrece una oferta de APR inicial de 0% en compras durante 15 meses (15.49% – 25.49% de tasa variable a partir de entonces), una ventana perfecta para comprar un viaje que se pagará en incrementos. Además, esta tarjeta no tiene tarifa anual. Si bien sus recompensas simples y flexibles y su oferta de introducción alcanzable hacen de esta una tarjeta fácil de usar, existen recompensas más valiosas para los titulares de tarjetas experimentados. Lea nuestra revisión completa.

Discover it® Cash Back: Lo mejor para categorías de bonificación rotativas

Uno de los pocos seleccionados que ofrece su nivel de recompensas, Discover it Cash Back ofrece un 5% de devolución en hasta $ 1,500 en gastos cada trimestre en categorías rotativas como restaurantes, clubes mayoristas e incluso minoristas en línea (se requiere activación). Después de alcanzar el umbral de $ 1,500 en un trimestre, la tasa de recompensas cae al 1% (igual que todas las demás compras). Sus ganancias se igualarán al final de su primer año como titular de la tarjeta gracias al Cashback Match de Discover, que puede recompensar los gastos moderados con hasta $ 600 de reembolso en efectivo cuando se capitaliza en categorías rotativas. Una cosa que debe recordar es que tendrá que inscribirse para recibir las recompensas mejoradas antes de cada trimestre. Además, debido a la disponibilidad internacional limitada, es posible que deba investigar si se acepta Discover dondequiera que viaje. En el lado positivo, esta tarjeta cierra el año recompensando las compras en Amazon.com, Target.com y Walmart.com, justo a tiempo para las compras navideñas. Lea nuestra reseña completa.

Tarjeta de crédito Capital One VentureOne Rewards: lo mejor para una tarifa fija de recompensas

El VentureOne ofrece a los viajeros una tarifa de 1.25X millas en todas las compras, más sin tarifa anual. Las millas no caducan durante la vida de la cuenta y no hay límite en cuanto a cuánto puede ganar con esta tarjeta. Para dar la bienvenida a los nuevos titulares de tarjetas, Capital One otorga 20,000 millas después de gastar $ 500 en los primeros 3 meses (un valor de $ 200). También obtiene los beneficios de Visa Signature, como el servicio de administrador de garantía y asistencia en viajes y emergencias. Además de los beneficios de viaje, la tarjeta viene con una oferta de introducción de 0% APR en compras durante 12 meses, seguida de una APR regular de 15,49% -25,49% (variable). Lea nuestra reseña completa.

Chase Sapphire Reserve®: Lo mejor para viajeros internacionales

A diferencia de la mayoría, esta tarjeta ofrece un crédito de viaje anual de $ 300 para que los titulares de tarjetas gasten en cualquier parte del mundo. Sapphire Reserve recompensa a los titulares de tarjetas con 3X puntos en viajes y 3X puntos en comidas después de pasar por su crédito de viaje, más 10X puntos en Lyft hasta marzo de 2022 y 1X puntos en otros lugares. La tarifa anual de $ 550 puede darle una pausa. Pero aquí está el truco: los puntos son ilimitados, no caducan y reciben un aumento del 50% en las recompensas de viaje cuando se canjean a través del portal Chase Ultimate Rewards. Como bono de registro, Chase ofrece 50,000 después de gastar $ 4,000 en los primeros 3 meses. Eso significa que su bono de registro vale $ 750 cuando canjea por viajes a través del portal Ultimate Rewards. Lea nuestra reseña completa.

American Express® Gold Card: ideal para fechas sin restricciones

Algunas tarjetas de viaje no ofrecen fechas restringidas, y la tarjeta American Express Gold es una de ellas. Obtenga una oferta de bienvenida de 60,000 puntos después de gastar $ 4,000 dentro de los primeros 6 meses de membresía de la tarjeta. Además, gane 4X puntos en los supermercados de EE. UU. (Hasta $ 25,000 por año calendario, luego 1X punto). Finalmente, gane 4X puntos en restaurantes, incluyendo comida para llevar y entrega, 4X puntos en compras Uber Eats, así como 3X puntos en vuelos reservados directamente con aerolíneas o en amextravel.com. Si bien la tarifa anual de $ 250 puede hacerle dudar, estas recompensas son magníficas. Lea nuestra reseña completa.

La tarjeta Platinum® de American Express: lo mejor para acceder a las salas VIP

Con la tarjeta Platinum en su billetera, disfrutará de acceso a la colección Global Lounge, que Amex dice que es el único programa de acceso a salas VIP de aeropuerto con tarjeta de crédito que incluye ubicaciones exclusivas en todo el mundo. La tarjeta de gama alta también ofrece flexibilidad mientras viaja, con 5X puntos en vuelos reservados directamente con aerolíneas o con American Express Travel (a partir del 1/1/21, gane 5X puntos en hasta $ 500,000 en estas compras por año calendario) y 5X puntos en hoteles de prepago reservados en amextravel.com.Esta opción también incluye puntos ilimitados que no caducan y un bono de bienvenida de 75,000 puntos después de un gasto de $ 5,000 dentro de los primeros 6 meses. La tarjeta Platinum no es barata, con una tarifa anual de $ 550, pero hace todo lo posible para compensarla directamente con un crédito de tarifa de hasta $ 100 para Global Entry / TSA PreCheck y Uber y créditos de hotel. Lea nuestra revisión completa.

Tarjeta de crédito Bank of America® Travel Rewards: Lo mejor para recompensas de viajes

Una tasa de recompensas de 1.5 puntos por dólar gastado hace que sea fácil acumular recompensas de viaje, incluso si aún no eres un viajero frecuente. La tarjeta de crédito Travel Rewards de Bank of America hace que las recompensas de viaje sean aún más accesibles al permitirle canjear sus puntos como crédito en el estado de cuenta por cualquier compra de viaje realizada con la tarjeta en los últimos 12 meses. Si ya es miembro de Preferred Rewards, es posible que pueda aumentar sus recompensas entre un 25% y un 75%, según el saldo de su cuenta. Lea la reseña completa.

Millas Discover it®: Lo mejor para los nuevos titulares de tarjetas

Si está buscando una tarjeta de crédito para viajes pero no quiere quedar atrapado en puntos confusos ofertas o una tarifa anual, las Millas Discover it pueden tener lo que está buscando. Gane 1.5X millas en todas las compras y luego iguale sus millas al final de su primer año. Entonces, si gana 35,000 millas, eso se convierte en 70,000 millas al final de su primer año. La guinda del pastel: no hay tarifas anuales ni tarifas de transacciones extranjeras. Lea nuestra reseña completa.

Tarjeta de crédito Marriott Bonvoy Bold ™: lo mejor para las recompensas de Marriott

Sin tarifa anual, Marriott Bonvoy Bold recompensa tanto por gastos de fidelización como por gastos generales en viajes. Obtenga 3 veces más puntos en más de 7,000 hoteles que participan en Marriott Bonvoy ™. Además, gane 2 puntos por cada dólar gastado en otras compras de viajes, incluidos pasajes aéreos, taxis y trenes. El bono de registro es un poco bajo: gane 30,000 puntos después de un gasto de $ 1,000 dentro de los primeros 3 meses. Lea nuestra revisión completa.

Tarjeta de crédito Capital One Venture Rewards: lo mejor para el bono de registro

El bono de registro de Venture Rewards es sencillo y abundante: gane 60,000 millas después de gastar $ 3,000 dentro de los primeros 3 meses de membresía de la tarjeta. Viene con una tarifa anual de $ 95, pero esta tarjeta también ofrece el doble de millas en todas las compras, además de características convenientes como el crédito TSA PreCheck y millas fácilmente transferibles. Además, la tarjeta Venture no incluye fechas restringidas, fechas de vencimiento ni límites para ganar millas. En el lado negativo, las millas se transfieren en una proporción inferior a la ideal de 2: 1,5 con la mayoría de los socios de transferencia, y la lista de aerolíneas asociadas de Venture en los EE. UU. Es limitada. Lea nuestra reseña completa.

Tarjeta Citi Premier®: lo mejor para recompensas de hotel

No solo puede ganar el triple de puntos en restaurantes y supermercados, sino que también puede hacer lo mismo en hoteles, gasolineras y transporte aéreo. Además, una vez al año, obtenga $ 100 de descuento en una sola estadía de hotel de $ 500 o más, sin incluir impuestos y tarifas, cuando reserve a través de thankyou.com o 1-800-THANKYOU. La tarifa anual es bastante baja, de $ 95, por las recompensas que obtiene, que incluyen un bono de registro de 60,000 puntos después de un gasto de $ 4,000 en los primeros 3 meses. Lea nuestra reseña completa.

Tarjeta de crédito Capital One QuicksilverOne Cash Rewards: la mejor para la creación de crédito con uso responsable

La Capital One QuicksilverOne es una excelente tarjeta para el consumidor que busca generar crédito mientras también aprendiendo sobre recompensas. Es posible que se acepte su puntaje crediticio justo y puede obtener un reembolso en efectivo del 1.5% en todas las compras. También existe la oportunidad de obtener una línea de crédito más alta después de sus primeros 6 meses de pagos a tiempo. Sin embargo, no hay una oferta de bonificación de registro y hay una tarifa anual de $ 39. Lea nuestra revisión completa.

Compare las mejores tarjetas de crédito sin cargo por transacción extranjera de 2021:

| Tarjeta de crédito | Recomendado para: | Tarifa anual | Puntuación de revisión de Creditcards.com |

|---|---|---|---|

| Tarjeta de crédito Quicksilver Cash Rewards de Capital One | Reembolso en efectivo | $ 0 | 3.4 / 5 |

| Discover it® Cash Back | Categorías de bonificación rotativas | $ 0 | 4.3 / 5 |

| Tarjeta de crédito Capital One VentureOne Rewards | Recompensas de tarifa fija | $ 0 | |

| Chase Sapphire Reserve® | Viajeros internacionales | $ 550 | 4.6/5 |

| Tarjeta American Express® Gold | Sin fechas restringidas | $ 250 | 4.3 / 5 |

| La tarjeta Platinum Card® de American Express | Acceso a las salas | $ 550 | 4.5 / 5 |

| Crédito de recompensas de viaje de Bank of America® Tarjeta | Recompensas de viaje | $ 0 | 3.4 / 5 |

| Discover it® Miles | Nuevos titulares de tarjetas | $ 0 | 4.0 / 5 |

| Tarjeta de crédito Marriott Bonvoy Bold ™ | Marriott Rewards | $ 0 | 3.1 / 5 |

| Tarjeta de crédito Capital One Venture Rewards | Registrarse bonificación | $ 95 | 4.2 / 5 |

| Tarjeta Citi Premier® | Recompensas de hoteles | $ 95 | 3.8 / 5 |

| Tarjeta de crédito Capital One QuicksilverOne Cash Rewards | Creación de crédito con uso responsable | $ 39 | 4.1 / 5 |

¿Qué es una tarifa de transacción extranjera?

Los cargos por transacciones en el extranjero son cargos que los emisores de tarjetas de crédito y las redes de pago aplican a las compras realizadas en moneda extranjera o en las compras que involucran a un banco extranjero. Por lo general, una tarifa de transacción extranjera es de alrededor del 3% del precio de compra. Entonces, por cada $ 100 que gaste, tendrá que pagar $ 3 adicionales en tarifas de transacción en el extranjero.

Una transacción en el extranjero puede ser una compra procesada a través de un banco extranjero (como cuando compra algo de un Sitio web minorista de EE. UU.), O cuando viaja al extranjero, incluso cuando usa un cajero automático. Tenga en cuenta que en realidad puede haber varias tarifas en un cajero automático extranjero, incluido un recargo por cajero automático internacional de tarifa plana, así como una tarifa de acceso al cajero automático.

Lectura adicional: Obtenga más información sobre las tarifas de transacciones extranjeras y cómo evitarlas. .

¿Quién debería obtener una tarjeta sin comisión por transacciones en el extranjero?

Cualquiera que esté realizando compras en el extranjero, ya sea en línea o en persona, podría beneficiarse de una tarjeta sin comisión por transacciones en el extranjero. Eso incluye a propietarios de negocios, viajeros frecuentes y compradores en línea. Incluso aquellos que solo viajan internacionalmente de vez en cuando deberían considerar una tarjeta sin cargo por transacciones extranjeras; viajar es lo suficientemente caro y vale la pena ahorrar dinero donde pueda.

¿Cuál es la tarifa típica de transacción extranjera?

A menudo, las tarifas de transacción extranjera tienen dos partes: una cargada por la red de pago, como Visa y Mastercard, y uno cobrado por el emisor de la tarjeta, que puede ser cualquier cosa, desde un banco como Chase hasta una marca como Hilton.

Las redes Visa y Mastercard suelen cobrar un 1% tarifa por cada transacción extranjera. Los emisores pueden agregar entre un 1% y un 2% adicional. American Express, que no utiliza el sistema de pago Visa o Mastercard, a menudo aplica una tarifa de transacción extranjera del 2,7% a sus tarjetas.

¿Todas las tarjetas de crédito para viajes no tienen tarifas de transacción extranjera?

Generalmente, las tarjetas de viaje son su mejor opción cuando busca tarjetas de crédito sin cargos por transacciones en el extranjero. Según la encuesta anual de tarifas de CreditCards.com de 2020, las tarifas de transacciones extranjeras están casi extintas entre las tarjetas de crédito de viaje. De las 100 tarjetas de crédito analizadas, solo una de las principales tarjetas de viaje, la tarjeta American Airlines AAdvantage MileUpâ «, tenía un cargo por transacción en el extranjero.

Tarifas por transacción en el extranjero por emisor de la tarjeta

A continuación son las tarifas de transacción extranjeras estándar para los principales emisores. Algunos emisores, como Capital One y Discover, optan por no cobrar una tarifa de transacción extranjera en ninguna de sus tarjetas de crédito. Por supuesto, incluso diferentes tarjetas de la misma marca pueden variar en sus tarifas.

| Emisor de la tarjeta | Cargo estándar por transacciones extranjeras | Tarjetas sin cargo por transacciones extranjeras |

|---|---|---|

| American Express | 2.7% |

|

| Bank of America | 3% |

|

| Capital One | 0% | Todos |

| Chase | 3% |

|

| Citi | 3% |

|

| Descubrir | 0% | Todos |

| EE. UU. Banco | 3%; 2% para transacciones en dólares estadounidenses | N / A |

| Wells Fargo | 3% |

|

¿Qué tarjetas de crédito son las más aceptadas internacionalmente?

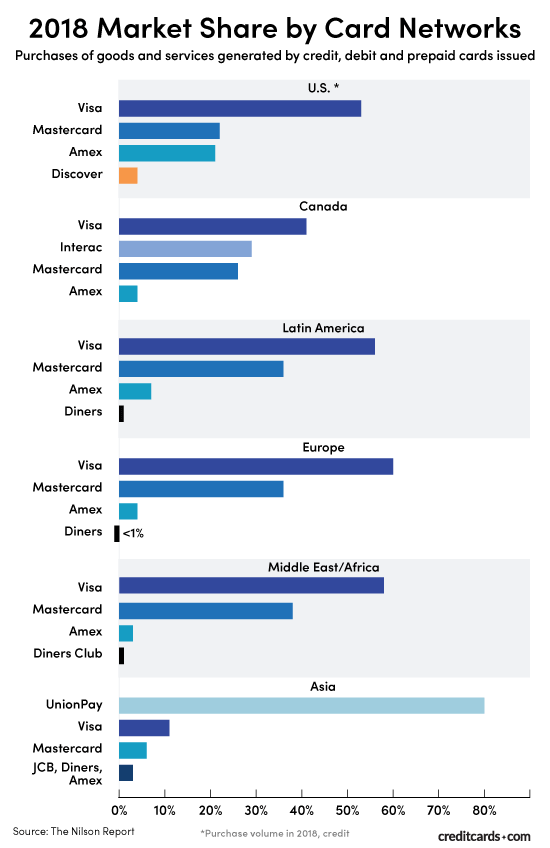

Si bien Visa es la número uno en la mayor parte del mundo, Mastercard y UnionPay suelen ser las siguientes en la fila, según los datos de 2019 de The Nilson Report, que se informaron durante junio de 2020. Visa y Mastercard tienen una presencia internacional establecida desde hace mucho – ambos son aceptados en decenas de millones de proveedores en más de 200 países y territorios en todo el mundo. Las grandes excepciones al dominio de Visa / Mastercard son Asia, donde UnionPay representa aproximadamente el 70% de todos los gastos con tarjetas, y Canadá, donde Interac ocupa el segundo lugar con el 47% del mercado allí

La regla general es tener dos tipos de tarjetas en su billetera, en caso de que su tarjeta favorita no sea aceptada. Eso significa diferentes emisores y diferentes redes de tarjetas.

«Mi mayor consejo para gastar en el extranjero es diversificar; siempre lleve tanto efectivo como crédito», dice Lyn Alden, viajera mundial y fundadora de Lyn Alden Investment Strategy «. Las tarjetas de crédito son más seguras, más convenientes y ofrecen mejores recompensas, por lo que las uso como mi método de gasto principal. Pero cuando estás fuera de tu país, es fundamental tener copias de seguridad y tener formas alternativas de gastar «.

Por lo general, encontrarás que los principales hoteles, restaurantes y otros lugares que los turistas frecuentan están acostumbrados a aceptar tarjetas de crédito. Se vuelve complicado cuando sales de los caminos trillados. Por eso es una buena idea tener efectivo a mano si planea «experimentar como los locales».

Cómo elija la tarjeta de crédito correcta sin tarifa de transacción en el extranjero

- ¿La tarjeta se adapta a su estilo de vida? El fundador de OneSavvyDollar.com, Ogechi Igbokwe, dice que sabía que una vez que se graduara de la escuela de posgrado, planeaba viajar al extranjero, así que una tarjeta sin tarifa de transacción extranjera tenía sentido.

- ¿Tiene una tarifa anual? Dice Igbokwe: «Regla de oro al realizar una compra: el costo de obtener una cosa nunca debe superar el beneficio». Por lo tanto, asegúrese de recuperar la tarifa anual o de que la tarjeta tenga una ventaja que haga que la tarifa valga la pena.

- ¿Es ampliamente aceptada? «Una tarjeta sin tarifa de transacción extranjera solo es válida si es aceptada donde quiera que vaya», dice Natasha Rachel Smith de TopCashback.com.

- ¿Alguna recompensa? Porque hay una amplia gama de tarjetas que no ofrecen tarifa de transacción, querrá ver las recompensas que se ofrecen. Sin embargo, «Antes de solicitar cualquier tarjeta, verifique los términos y condiciones para asegurarse de que la tarjeta le permita recibir recompensas en compras internacionales», dice Smith.

- ¿Qué otras características hay? Krista Canfield McNish, del sitio web de viajes y blog FoodWaterShoes.com, tiene una tarjeta que cubre hasta $ 1,500 en seguro de cancelación / interrupción de viaje por viaje para gastos no reembolsables debido a lesiones personales o familiares, enfermedad o muerte si reservó su viaje con su tarjeta, que dice que es un bono útil.

- ¿Ha investigado? «Tenga en cuenta que no todos los países admiten tarjetas de crédito de EE. UU. (Por ejemplo, es más probable que las tarjetas europeas funcionen en países como Cuba que las tarjetas de crédito de EE. UU.), Por lo que es una buena idea hacer su tarea antes de despegar», dice McNish.

Más información sobre recompensas de viaje

Tal vez haya decidido que, además de no pagar tarifas por transacciones en el extranjero, le gustaría una tarjeta con viaje, recompensas de hoteles o aerolíneas. Consulte nuestra biblioteca de reseñas específicas de productos para ayudarlo a reducir su elección.

- Revisiones de tarjetas de crédito de viajes

- Revisiones de tarjetas de crédito de hoteles

- Revisiones de tarjetas de crédito de aerolíneas

Tarjeta de crédito de viajes noticias y consejos

¿Desea informarse sobre el mundo de las recompensas de viaje? Nuestros expertos dedicados han creado las guías que necesita para convertirse en un aficionado a los puntos y millas. Estos son algunos de nuestros artículos favoritos para ayudarlo a comenzar.

- Las mejores tarjetas de crédito para viajes internacionales

- 10 consejos para viajar con tarjetas de crédito

- Consejos de viaje para el coronavirus: cómo viajar durante una pandemia

Metodología de investigación: cómo elegimos las mejores tarjetas de crédito sin cargo por transacciones extranjeras

Recompensas: tarifas, tipo, facilidad de redención

Existe una variedad de personas que pueden beneficiarse al evitar las tarifas de transacción en el extranjero, desde propietarios de pequeñas empresas hasta entusiastas de los viajes. Elegimos tarjetas de crédito con altas tasas de recompensa en categorías de gastos para igualar, como recompensas comerciales y beneficios de viaje.

Beneficios de viaje

Una de las razones por las que puede esperar evitar las tarifas de transacciones extranjeras es que tienes planes de viajes internacionales. Algunas de las ventajas de viaje que encontrará entre nuestras principales tarjetas de crédito sin cargo por transacción en el extranjero incluyen equipaje documentado gratis, seguro de automóvil de alquiler, acceso a la sala VIP del aeropuerto y créditos de TSA PreCheck.

Valor de bonificación de registro

Muchas de las mejores tarjetas de crédito sin comisiones por transacciones en el extranjero también vienen con lucrativas bonificaciones de registro. Comparamos el valor de las bonificaciones en efectivo, millas aéreas y puntos para asegurarnos de que está obteniendo el mayor valor total de estas selecciones.

Número de tarjetas sin cargo por transacciones extranjeras que analizamos: 938

Todos los criterios utilizados: tarifas y tarifas, tasas de recompensas, categorías de recompensas, bonificaciones de registro, valores de puntos, opciones de canje, flexibilidad de canje, crédito necesario, beneficios de viaje, socios de transferencia, servicio al cliente internacional, seguridad, facilidad de solicitud.