La Ley CARES deja atrás a millones de prestatarios de préstamos estudiantiles

Por Tariq Habash | 27 de marzo de 2020

Actualizado el 1 de septiembre de 2020: SBPC estima que hay 6,35 millones de prestatarios de préstamos estudiantiles privados en los EE. UU. Según los datos del Banco de la Reserva Federal de Nueva York y el Departamento de Educación. Hasta la fecha, a estos prestatarios se les siguen negando incluso las protecciones limitadas que se ofrecen a los prestatarios de préstamos estudiantiles federales y que se les han concedido recientemente.

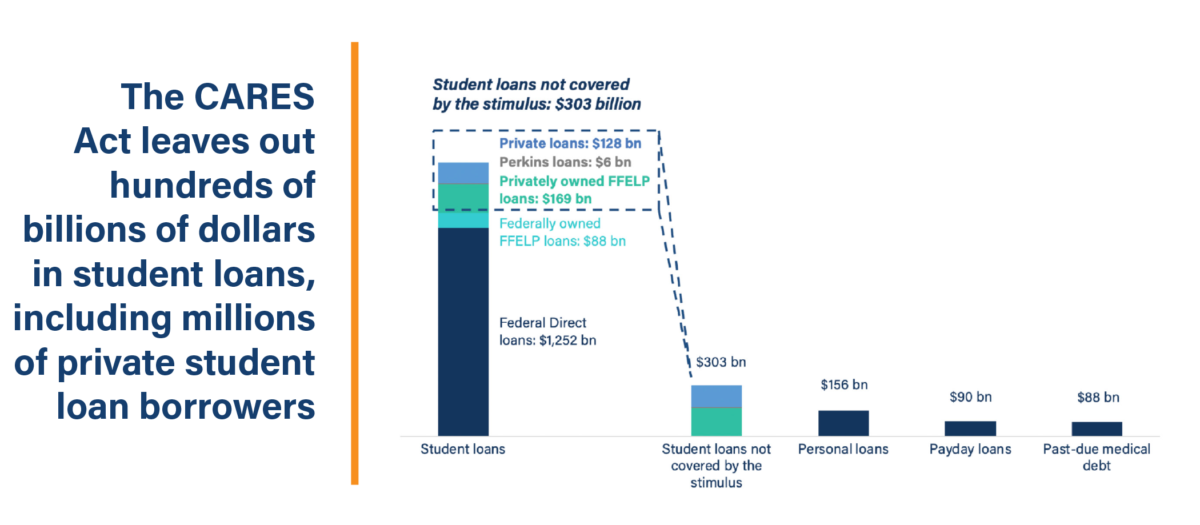

El miércoles por la noche, el Senado aprobó la Ley CARES con la esperanza de proporcionar una estímulo para los estadounidenses y las empresas durante la pandemia de COVID-19 en curso. Como parte del paquete, el Senado incluyó una serie de disposiciones para ofrecer alivio a los prestatarios de préstamos estudiantiles. En particular, el proyecto de ley detiene la acumulación de intereses y suspende los pagos de todos los Préstamos Directos y Préstamos Federales para la Educación de la Familia (FFEL) durante los próximos seis meses. Pero el proyecto de ley se queda corto de muchas maneras, incluso al no proporcionar estos mismos beneficios a los prestatarios cuyos préstamos federales no pertenecen al Departamento de Educación (ED).

Cuando se produjo la última crisis financiera en 2008 , El Congreso rescató a las compañías de préstamos estudiantiles por una suma de más de $ 100 mil millones. Muchas de estas mismas empresas luego estafaron a miembros del servicio, maestros y prestatarios que simplemente estaban tratando de pagar sus préstamos estudiantiles. Pero en los últimos días, hemos visto a los legisladores tomar una vez más medidas extraordinarias para garantizar que la industria de préstamos estudiantiles y sus amigos en Wall Street se mantengan a flote durante esta tormenta. Claramente, las lecciones de la última década han caído en saco roto.

Mientras el mundo lidia con las consecuencias de la pandemia del coronavirus, no se puede permitir que las compañías de préstamos estudiantiles sigan ganando miles de millones por la difícil situación de los prestatarios de préstamos estudiantiles. . Y sin embargo, incluso para muchos prestatarios de préstamos federales para estudiantes, esto es precisamente lo que permitirá la Ley CARES.

¿Quién se está quedando atrás? Los prestatarios que adeudan dos tipos de préstamos estudiantiles federales no tienen la opción de suspender temporalmente sus pagos hasta septiembre de 2020: prestatarios adeudados por préstamos Perkins y prestatarios adeudados por préstamos FFELP de propiedad comercial.

¿Qué hace que estos préstamos sean diferentes? La principal diferencia entre los tipos de préstamos estudiantiles federales cubiertos por la ley de estímulo y los que no están cubiertos es quién los posee. Los préstamos Perkins son préstamos mantenidos institucionalmente, lo que significa que las escuelas los poseen y los administran para sus estudiantes. Los préstamos FFELP de propiedad comercial están garantizados por el gobierno federal, pero son propiedad de agencias de garantía y empresas privadas. En ambos casos, estos préstamos se realizaron bajo programas federales, pero los préstamos no son propiedad del gobierno federal. Como resultado, los préstamos Perkins y los préstamos FFELP de propiedad comercial quedan fuera de la pausa de pago de seis meses establecida en la Ley CARES.

Se sabe que esta diferencia en la propiedad tiene un impacto significativo en si los prestatarios tienen éxito en el pago . Por ejemplo, los prestatarios con préstamos FFELP de propiedad comercial tienen dos tercios menos de probabilidades que los prestatarios con otros tipos de préstamos federales para estudiantes de acceder a programas de pago asequibles basados en ingresos proporcionados por la ley federal. Esta discrepancia genera preocupaciones sobre los incentivos que tienen los administradores para retener información a los prestatarios, especialmente dado que inscribir exitosamente a los prestatarios en planes de pago más manejables puede hacer que la deuda estudiantil sea una inversión menos atractiva para Wall Street.

Desafortunadamente, en una situación al igual que la pandemia actual, los prestatarios que adeudan préstamos FFELP de propiedad comercial quedarán especialmente vulnerables.

¿Cuántos de estos prestatarios existen actualmente? Hay aproximadamente ocho millones de prestatarios que deben préstamos FFELP o préstamos Perkins mantenidos comercialmente. Juntos, estos prestatarios deben aproximadamente $ 175 mil millones de deuda estudiantil.

¿En qué se diferencia el FFEL propiedad de ED del FFEL comercial? Antes de que el programa de préstamos para estudiantes pasara a ser préstamos totalmente directos del gobierno a los estudiantes, la gran mayoría de los préstamos para estudiantes eran originados por bancos y garantizados por el gobierno federal a través de FFELP. Cuando golpeó la crisis financiera de 2008, existía preocupación en toda la industria sobre la liquidez de los mercados crediticios y la capacidad de los bancos para continuar financiando préstamos a estudiantes bajo el programa FFEL. En respuesta a estas inquietudes y para garantizar que los estudiantes aún pudieran acceder a la educación superior, el Congreso aprobó la «Ley para garantizar el acceso continuo a los préstamos para estudiantes» (ECASLA), que autoriza al Departamento de Educación a comenzar temporalmente la compra de préstamos FFELP a los prestamistas para que esos prestamistas Podría continuar la financiación de préstamos futuros.

Los préstamos recomprados se conocieron como préstamos FFELP «en poder del ED» y, en el transcurso de los años siguientes, el país pasó por completo al programa de préstamos del Direct Loan Program. Para 2010, los nuevos prestatarios de préstamos para estudiantes podrían sólo toma préstamos bajo el programa de Préstamos Directos.

Pero el Departamento de Educación no compró todos los préstamos FFELP que estaban pendientes cuando se aprobó la ECASLA, y muchos préstamos permanecieron en manos privadas. Estos han llegado a conocerse como » préstamos comerciales ”FFELP. Son propiedad de empresas como Navient, que posee $ 65 mil millones en préstamos FFELP, y Nelnet, que posee $ 20 mil millones en préstamos FFELP.

De hecho, muchos préstamos comerciales FFELP también se han dividido y dividido en fideicomisos titulizados que los actores privados esperan generar miles de millones de dólares anuales hasta su vencimiento.

¿Los prestatarios tuvieron la opción de elegir si ED adquirió sus préstamos en esta transición? No, los prestatarios no tenían voz sobre si ED adquirió su préstamo a través de ECASLA. Y eso hace que las acciones del Senado para sacar a algunos prestatarios de FFEL de la pausa de pago en la Ley CARES sean aún más problemáticas. El proyecto de ley de estímulo del Senado elige arbitrariamente a ganadores y perdedores, y algunos prestatarios obtienen un respiro momentáneo para reconfigurar sus vidas durante esta emergencia nacional, mientras que otros se endeudan aún más porque no pueden acceder a la suspensión de pagos o congelar los intereses de su préstamo actual.

¿No pueden los prestatarios con préstamos FFELP de propiedad comercial consolidarse en un Préstamo de Consolidación del Direct Loan Program para acceder a las protecciones de la ley de estímulo? Es cierto que los prestatarios pueden consolidar préstamos FFELP de propiedad comercial pendientes en un Préstamo Directo. Sin embargo, muchos prestatarios de FFEL han estado pagando sus préstamos estudiantiles durante más de diez años (las originaciones de FFEL terminaron en 2010), y si estos prestatarios se consolidan en nuevos préstamos del Direct Loan Program, desencadenarán una capitalización que probablemente aumente el saldo de su préstamo principal. Además, los prestatarios de préstamos FFELP que han estado trabajando para obtener la condonación de pagos basados en ingresos perderán crédito por todos los pagos calificados que ya hayan realizado. Además, es más que probable que el personal de la empresa que posee el préstamo no esté presente para completar la documentación necesaria para completar la consolidación de un préstamo.

Para estos prestatarios que intentan mantenerse a flote en medio de una emergencia nacional, aumentar los saldos de sus préstamos y meterlos en el limbo del papeleo no puede ser una opción política.

¿Qué podrían haber estado pensando los legisladores para permitir que el estímulo pase por alto a tantos prestatarios? Quizás los oponentes de un alivio significativo para los estudiantes prestatarios estaban demasiado interesados en proteger a sus amigos en Wall Street. Quizás simplemente piensen que no importa si ayudamos a millones de prestatarios ahogados en miles de millones de dólares de deuda. O tal vez prefieren pellizcar centavos para los estadounidenses comunes mientras arrojan miles de millones de dólares a los fabricantes de aviones en desgracia. Cualquiera sea la razón, la Ley CARES no protege a los millones de prestatarios con Perkins y préstamos FFELP de propiedad comercial. Estos prestatarios se verán obligados a decidir si poner comida en sus mesas o hacer los pagos de su préstamo estudiantil.

Si la Ley CARES se convierte en el último intento de ofrecer alivio a los prestatarios de préstamos estudiantiles durante la crisis de COVID-19, la respuesta de los legisladores a esta emergencia nacional no habrá sido suficiente, lo que hará que los prestatarios paguen el precio.

Tariq Habash es jefe de investigaciones en el Centro de protección de prestatarios estudiantiles.

El Banco de la Reserva Federal de Nueva York informa que hay un total de 44,7 millones de prestatarios de préstamos para estudiantes en los Estados Unidos.

El Estudio Nacional de Ayuda para Estudiantes Postsecundarios del Departamento de Educación indica que el 14,2 por ciento de las personas con cualquier deuda estudiantil tiene un préstamo estudiantil privado.