Das CARES-Gesetz hinterlässt Millionen von Kreditnehmern für Studentendarlehen

Von Tariq Habash | 27. März 2020

Aktualisiert am 1. September 2020: SBPC schätzt, dass es in den USA 6,35 Millionen private Kreditnehmer für Studentendarlehen gibt, basierend auf Daten von der Federal Reserve Bank von New York und dem Bildungsministerium. Bis heute wird diesen Kreditnehmern auch der begrenzte Schutz verweigert, der den Kreditnehmern von Studentenkrediten des Bundes angeboten und kürzlich für sie verlängert wurde.

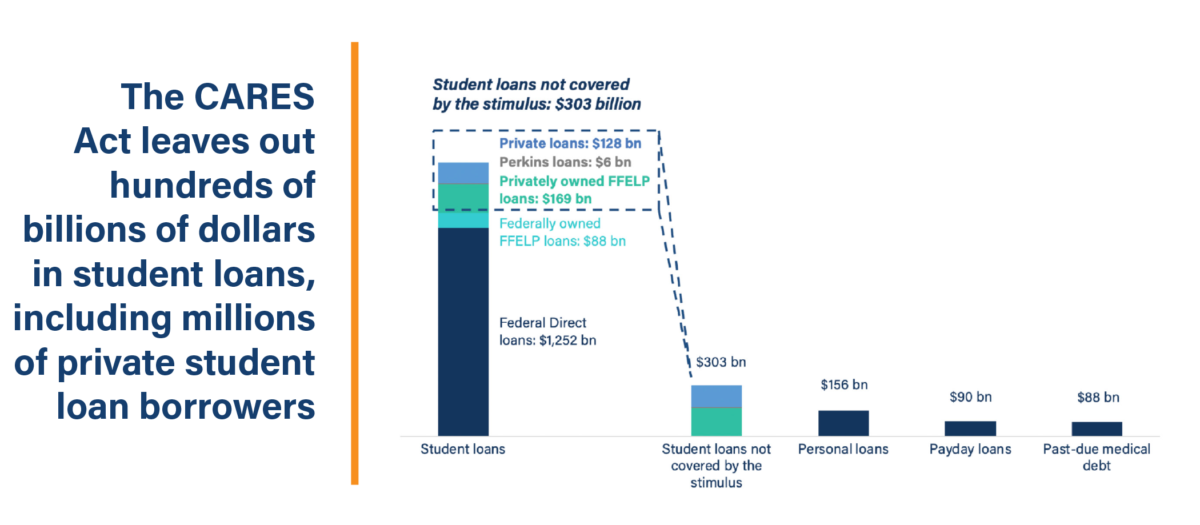

Am späten Mittwochabend verabschiedete der Senat das CARES-Gesetz in der Hoffnung, eine wirtschaftliche Situation zu schaffen Anreize für Amerikaner und Unternehmen während der anhaltenden COVID-19-Pandemie. Als Teil des Pakets enthielt der Senat eine Reihe von Bestimmungen, um Kreditnehmern von Studentendarlehen Erleichterungen zu bieten. Insbesondere stoppt der Gesetzentwurf die Zinsabgrenzung und setzt die Zahlungen für alle Direktdarlehen und Bundesdarlehen für Familienbildung (FFEL) für die nächsten sechs Monate aus. Die Gesetzesvorlage ist jedoch in vielerlei Hinsicht unzureichend, unter anderem weil Kreditnehmern, deren Bundesdarlehen nicht im Besitz des Bildungsministeriums (ED) sind, nicht dieselben Vorteile gewährt werden.

Als die letzte Finanzkrise 2008 eintraf Der Kongress rettete Studentendarlehensfirmen in Höhe von über 100 Milliarden US-Dollar. Viele dieser Unternehmen haben daraufhin Servicemitglieder, Lehrer und Kreditnehmer abgezockt, die lediglich versuchten, ihre Studentenkredite zurückzuzahlen. In den letzten Tagen haben die politischen Entscheidungsträger jedoch erneut außergewöhnliche Maßnahmen ergriffen, um sicherzustellen, dass die Studentenkreditbranche und ihre Freunde an der Wall Street während dieses Sturms über Wasser bleiben. Offensichtlich sind die Lehren des letzten Jahrzehnts auf taube Ohren gestoßen.

Während sich die Welt mit den Folgen der Coronavirus-Pandemie auseinandersetzt, dürfen Studentenkreditunternehmen nicht weiterhin Milliarden in der Notlage der Kreditnehmer von Studentenkrediten verdienen . Und doch ist dies selbst für viele Kreditnehmer von Bundesstudienkrediten genau das, was das CARES-Gesetz zulässt.

Wer wird zurückgelassen? Kreditnehmer, die zwei Arten von Studentenkrediten des Bundes schulden, haben nicht die Möglichkeit, ihre Zahlungen bis September 2020 vorübergehend auszusetzen – Kreditnehmer, die Perkins-Kredite schulden, und Kreditnehmer, die gewerblich gehaltene FFELP-Kredite schulden.

Was unterscheidet diese Kredite? Der Hauptunterschied zwischen den Arten von Studentendarlehen des Bundes, die unter das Konjunkturprogramm fallen, und denen, die nicht abgedeckt sind, besteht darin, wem sie gehören. Perkins-Darlehen sind institutionell gehaltene Darlehen, dh die Schulen besitzen und verwalten sie für ihre Schüler. Kommerziell gehaltene FFELP-Kredite werden von der Bundesregierung garantiert, befinden sich jedoch im Besitz von Garantieagenturen und privaten Unternehmen. In beiden Fällen wurden diese Darlehen im Rahmen von Bundesprogrammen vergeben, die Darlehen gehören jedoch nicht der Bundesregierung. Infolgedessen fallen Perkins-Darlehen und gewerblich gehaltene FFELP-Darlehen außerhalb der im CARES-Gesetz festgelegten sechsmonatigen Zahlungspause.

Dieser Eigentumsunterschied hat bekanntermaßen erhebliche Auswirkungen darauf, ob die Rückzahlung von Kreditnehmern erfolgreich ist . Zum Beispiel haben Kreditnehmer mit kommerziell gehaltenen FFELP-Darlehen zwei Drittel weniger Wahrscheinlichkeit als Kreditnehmer mit anderen Arten von Bundesstudienkrediten Zugang zu erschwinglichen einkommensabhängigen Rückzahlungsprogrammen, die nach Bundesgesetz bereitgestellt werden. Diese Diskrepanz wirft Bedenken hinsichtlich der Anreize auf, die Servicer haben, Informationen von Kreditnehmern zurückzuhalten, insbesondere angesichts der Tatsache, dass die erfolgreiche Registrierung von Kreditnehmern in besser verwaltbaren Zahlungsplänen die Verschuldung von Studenten für die Wall Street zu einer weniger attraktiven Investition machen kann.

Leider in einer Situation Wie bei der aktuellen Pandemie sind Kreditnehmer, die zufällig gewerblich gehaltene FFELP-Kredite schulden, besonders gefährdet.

Wie viele dieser Kreditnehmer gibt es derzeit? Es gibt ungefähr acht Millionen Kreditnehmer, die gewerblich gehaltene FFELP-Kredite oder Perkins-Kredite schulden. Zusammen schulden diese Kreditnehmer Studentenschulden in Höhe von schätzungsweise 175 Milliarden US-Dollar.

Wie unterscheidet sich ED-gehaltenes FFEL von kommerziell gehaltenem FFEL? Bevor das Studentendarlehensprogramm auf eine vollständig direkte Kreditvergabe von der Regierung an Studenten umgestellt wurde, wurde die überwiegende Mehrheit der Studentendarlehen von Banken vergeben und von der Bundesregierung über FFELP garantiert. Als die Finanzkrise 2008 eintrat, gab es branchenweite Bedenken hinsichtlich der Liquidität der Kreditmärkte und der Fähigkeit der Banken, weiterhin Kredite an Studenten im Rahmen des FFEL-Programms zu finanzieren. Als Reaktion auf diese Bedenken und um sicherzustellen, dass die Studierenden weiterhin Zugang zur Hochschulbildung haben, verabschiedete der Kongress das Gesetz zur Gewährleistung des kontinuierlichen Zugangs zu Studentendarlehen (ECASLA), mit dem ED ermächtigt wurde, vorübergehend mit dem Kauf von FFELP-Darlehen von Kreditgebern zu beginnen, damit diese Kreditgeber könnte die Finanzierung künftiger Kredite fortsetzen.

Die zurückgekauften Kredite wurden als „ED-gehaltene“ FFELP-Kredite bekannt, und im Laufe der folgenden Jahre wechselte das Land vollständig zum Direktkreditprogramm. Bis 2010 konnten neue Kreditnehmer für Studentendarlehen Nehmen Sie nur Kredite im Rahmen des Direktkreditprogramms auf.

ED kaufte jedoch nicht alle FFELP-Kredite, die zum Zeitpunkt der Verabschiedung der ECASLA ausstanden, und viele Kredite blieben in privater Hand. Diese wurden bekannt als “ kommerzielle ”FFELP-Darlehen. Sie gehören Unternehmen wie Navient, die FFELP-Kredite in Höhe von 65 Mrd. USD besitzen, und Nelnet, die FFELP-Kredite in Höhe von 20 Mrd. USD besitzen.

Tatsächlich wurden auch viele kommerzielle FFELP-Kredite in verbriefte Trusts aufgeteilt dass private Akteure erwarten, jährlich Milliarden von Dollar bis zur Fälligkeit zu verdienen.

Hatten die Kreditnehmer die Wahl, ob ihre Kredite in diesem Übergang von ED gekauft wurden? Nein, die Kreditnehmer hatten keinen Einfluss darauf, ob ihr Darlehen von ED über ECASLA gekauft wurde. Und das macht die Maßnahmen des Senats, einige FFEL-Kreditnehmer aus der Zahlungspause im CARES-Gesetz herauszuschneiden, noch problematischer. Das Konjunkturprogramm des Senats wählt willkürlich Gewinner und Verlierer aus, wobei einige Kreditnehmer einen Moment der Erleichterung bekommen, um ihr Leben während dieses nationalen Notfalls neu zu gestalten, während andere weiter verschuldet sind, weil sie nicht auf die Zahlungssperre oder den Zinsstopp für ihr aktuelles Darlehen zugreifen können / p>

Können Kreditnehmer mit kommerziell gehaltenen FFELP-Darlehen nicht einfach zu einem direkten Konsolidierungsdarlehen konsolidiert werden, um auf die Schutzmaßnahmen in der Konjunkturrechnung zuzugreifen? Es ist richtig, dass Kreditnehmer ausstehende gewerbliche FFELP-Kredite zu einem Direktkredit zusammenfassen können. Viele FFEL-Kreditnehmer zahlen jedoch seit über zehn Jahren für ihre Studentendarlehen (FFEL-Ursprünge endeten 2010). Wenn sich diese Kreditnehmer zu neuen Direktdarlehen zusammenschließen, lösen sie eine Kapitalisierung aus, die wahrscheinlich ihr Hauptdarlehensguthaben erhöht. Darüber hinaus verlieren FFELP-Darlehensnehmer, die auf einkommensabhängige Rückzahlungsvergebung hingearbeitet haben, Kredit für alle qualifizierten Zahlungen, die sie bereits geleistet haben. Darüber hinaus ist es mehr als wahrscheinlich, dass die Mitarbeiter des Unternehmens, das das Darlehen hält, nicht anwesend sind, um die für den Abschluss einer Darlehenskonsolidierung erforderlichen Unterlagen auszufüllen.

Für diese Kreditnehmer, die versuchen, mitten in einem Unternehmen über Wasser zu bleiben Ein nationaler Notfall, eine Aufstockung ihrer Kreditsalden und eine Erhöhung der Papierkram kann keine politische Option sein.

Was hätten die politischen Entscheidungsträger möglicherweise gedacht, um zuzulassen, dass so viele Kreditnehmer von den Anreizen übersehen werden? Vielleicht waren die Gegner einer bedeutenden Erleichterung für Kreditnehmer zu sehr daran interessiert, ihre Freunde an der Wall Street zu schützen. Vielleicht denken sie einfach nicht, dass es wichtig ist, ob wir Millionen von Kreditnehmern helfen, die in Milliarden von Dollar Schulden ertrinken. Oder vielleicht ziehen sie es vor, ein paar Cent für gewöhnliche Amerikaner zu kneifen, während sie Milliarden von Dollar auf beschämte Flugzeughersteller werfen. Was auch immer der Grund sein mag, das CARES-Gesetz schützt die Millionen von Kreditnehmern nicht mit Perkins und kommerziell gehaltenen FFELP-Darlehen. Diese Kreditnehmer werden gezwungen sein, zu entscheiden, ob sie Lebensmittel auf ihren Tisch legen oder ihre Studentendarlehenszahlungen leisten.

Wenn das CARES-Gesetz der letzte Versuch ist, Kreditnehmern von Studentendarlehen während der COVID-19-Krise Erleichterung zu verschaffen, ist die Reaktion der politischen Entscheidungsträger auf diesen nationalen Notfall unzureichend und die Kreditnehmer müssen den Preis zahlen.

Tariq Habash ist Leiter der Untersuchungen im Student Borrower Protection Center.

Die Federal Reserve Bank von New York berichtet, dass es in den Vereinigten Staaten insgesamt 44,7 Millionen Kreditnehmer für Studentendarlehen gibt.

Die National Postsecondary Student Aid Study des Bildungsministeriums gibt an, dass 14,2 Prozent der Menschen mit Jede Studentenschuld hat ein privates Studentendarlehen.