Toate informațiile despre cardul de credit Alaska Airlines Visa Signature, Chase Sapphire Preferred® și American Express® Green Cardul a fost colectat independent de CreditCards.com și nu a fost revizuit de emitent.

Cel mai bun credit fără taxe pentru tranzacții străine carduri

Capital One Quicksilver Cash Rewards Card de credit: Cel mai bun pentru rambursarea banilor

Quicksilver este un card de recompense ușor de înțeles: primește o restituire nelimitată de 1,5% la toate achizițiile și are un bonus de înscriere de 200 USD pentru cheltuieli de 500 USD în primele 3 luni. Ca o primire suplimentară, acest card forfetar oferă o ofertă introductivă de 0% APR la achiziții timp de 15 luni (15,49% – 25,49% tariful variabil ulterior) – o fereastră perfectă pentru achiziționarea unei călătorii care trebuie plătită în mod incremental. În plus, acest card nu are taxe anuale. În timp ce recompensele sale flexibile, simple și oferta introductivă realizabilă fac din acesta un card ușor de utilizat, există recompense mai valoroase pentru deținătorii de carduri cu experiență. Citiți recenzia noastră completă.

Discover it® Cash Back: Cel mai bun pentru rotirea categoriilor de bonusuri

Una dintre câteva selecte care oferă nivelul său de recompense, Discover it Cash Back oferă o reducere de 5% pentru până la 1.500 USD cheltuiți în fiecare trimestru pe categorii rotative, cum ar fi restaurante, cluburi angro și chiar retaileri online (este necesară activarea). După ce ați atins pragul de 1.500 USD într-un trimestru, rata recompenselor scade la 1% (la fel ca toate celelalte achiziții). Câștigurile dvs. vor fi egalate la sfârșitul primului dvs. an ca deținător de card, datorită Discover’s Cashback Match, care poate recompensa cheltuielile moderate cu până la 600 $ în numerar înapoi atunci când valorificați categoriile rotative. Un lucru de reținut este că va trebui să vă înscrieți pentru recompensele sporite înainte de fiecare trimestru. În plus, datorită disponibilității internaționale limitate, este posibil să trebuiască să faceți cercetări dacă Discover este acceptat oriunde călătoriți. În ceea ce privește aspectul luminos, acest card închide anul prin recompensarea achizițiilor de pe Amazon.com, Target.com și Walmart.com, la timp pentru cumpărături de sărbători. Citiți recenzia noastră completă.

Cardul de credit Capital One VentureOne Rewards: cel mai bun pentru rata de recompense forfetare

VentureOne oferă călătorilor o rată de 1,25X mile pentru toate achizițiile, plus o taxă anuală. Milele nu expiră pe durata de viață a contului și nu există nicio limită la cât puteți câștiga cu acest card. Pentru a întâmpina noii posesori de carduri, Capital One acordă 20.000 de mile după ce a cheltuit 500 USD în primele 3 luni (o valoare de 200 USD). Obțineți, de asemenea, beneficii Visa Signature, cum ar fi serviciul managerului de garanție și asistența de călătorie și de urgență. În plus față de avantajele de călătorie, cardul vine cu o ofertă introductivă de 0% TAE la achiziții timp de 12 luni, urmată de un APR obișnuit de 15,49% -25,49% (variabil). Citiți recenzia noastră completă.

Chase Sapphire Reserve®: cel mai bun pentru călătorii internaționali

Spre deosebire de majoritatea, acest card oferă un credit anual de călătorie de 300 USD pentru deținătorii de carduri pe care să-l cheltuiască oriunde în lume. Rezerva Safir recompensează deținătorii de carduri cu 3X puncte la călătorie și 3X puncte la mese după ce ați trecut prin creditul dvs. de călătorie, plus 10X puncte la Lyft până în martie 2022 și 1X puncte în altă parte. Taxa anuală de 550 USD vă poate oferi o pauză. Dar iată kickerul: punctele sunt nelimitate, nu expiră și primesc o creștere de 50% a recompenselor de călătorie atunci când sunt valorificate prin portalul Chase Ultimate Rewards. Ca bonus de înscriere, Chase oferă 50.000 după ce a cheltuit 4.000 USD în primele 3 luni. Asta înseamnă că bonusul dvs. de înscriere este în valoare de 750 USD atunci când valorificați pentru călătorie prin portalul Ultimate Rewards. Citiți recenzia noastră completă.

Cardul American Express® Gold: cel mai bun pentru date fără întrerupere

Unele carduri de călătorie nu oferă date de oprire, iar Cardul American Express Gold este unul dintre ele. Câștigați o ofertă de bun venit de 60.000 de puncte după ce ați cheltuit 4.000 USD în primele 6 luni de la abonarea cardului. De asemenea, câștigați 4X puncte la supermarketurile din SUA (până la 25.000 USD pe an calendaristic, apoi 1X punct). În cele din urmă, câștigați 4X puncte la restaurante, inclusiv de livrare și livrare, 4X puncte la achizițiile Uber Eats, precum și 3X puncte la zborurile rezervate direct cu companiile aeriene sau pe amextravel.com. În timp ce taxa anuală de 250 USD vă poate face să ezitați, aceste recompense sunt corupte. Citiți recenzia noastră completă.

Platinum Card® de la American Express: cel mai bun pentru acces la lounge

Cu Platinum Card în portofel, vă veți bucura de acces la colecția Global Lounge, despre care Amex spune că este singurul program de acces la lounge-ul aeroportului cu card de credit care include locații proprietare din întreaga lume. Cardul high-end oferă, de asemenea, flexibilitate în timpul călătoriilor, cu 5X puncte la zborurile rezervate direct cu companiile aeriene sau cu American Express Travel (începând cu 01/01/21, câștigați 5X puncte cu până la 500.000 USD la aceste achiziții pe an calendaristic) și 5X puncte la hoteluri preplătite rezervate pe amextravel.com.Această opțiune oferă, de asemenea, puncte nelimitate care nu vor expira și un bonus de bun venit de 75.000 de puncte după o cheltuială de 5.000 USD în primele 6 luni. Cardul Platinum nu este ieftin – aducând o taxă anuală de 550 USD – dar face tot posibilul să o compenseze direct cu un credit de până la 100 USD pentru Global Entry / TSA PreCheck și Uber și credite hoteliere. Citiți recenzia noastră completă.

Cardul de credit Bank of America® Travel Rewards: Cel mai bun pentru recompense de călătorie

O rată de recompense de 1,5 puncte pe dolar cheltuit face mai ușoară acumularea recompenselor de călătorie, chiar dacă nu sunteți deja un călător frecvent. Cardul de credit Bank of America Travel Rewards face recompensele de călătorie și mai accesibile, permițându-vă să vă valorificați punctele ca credit extras pentru orice achiziție de călătorie efectuată pe card în ultimele 12 luni. Dacă sunteți deja membru Preferred Rewards, este posibil să vă puteți mări recompensele cu 25% -75%, în funcție de soldul contului. Citiți recenzia completă.

Discover it® Miles: Best for new possessors card

Dacă sunteți în căutarea unui card de credit de călătorie, dar nu doriți să vă blocați în puncte confuze oferte sau o taxă anuală, Mile Discover it poate avea ceea ce căutați. Câștigați 1,5 X mile la toate achizițiile, apoi obțineți mile potrivite la sfârșitul primului an. Deci, dacă câștigați 35.000 de mile, acesta va deveni 70.000 de mile la sfârșitul primului an. Cireasa de pe tort: Nu există taxe anuale și nici taxe pentru tranzacții externe. Citiți recenzia noastră completă.

Cardul de credit Marriott Bonvoy Bold ™: cel mai bun pentru recompensele Marriott

Fără comision anual, Marriott Bonvoy Bold recompensează atât pentru cheltuielile de loialitate, cât și pentru cheltuielile generale de călătorie. Câștigă 3X puncte la peste 7.000 de hoteluri care participă la Marriott Bonvoy ™. De asemenea, câștigați 2 puncte pentru fiecare dolar cheltuit pe alte achiziții de călătorie, inclusiv bilete de avion, taxiuri și trenuri. Bonusul de înscriere este puțin scăzut: câștigați 30.000 de puncte după o cheltuială de 1.000 USD în primele 3 luni. Citiți recenzia noastră completă.

Cardul de credit Capital One Venture Rewards: Cel mai bun pentru bonusul de înscriere

Bonusul de înscriere al Venture Rewards este simplu și abundent – câștigați 60.000 de mile după ce ați cheltuit 3.000 USD în primele 3 luni de la abonarea cardului. Acesta vine cu o taxă anuală de 95 USD, dar acest card oferă, de asemenea, 2X mile pentru toate achizițiile, plus caracteristici convenabile precum creditul TSA PreCheck și mile ușor transferabile. În plus, cardul Venture nu are date de întrerupere, date de expirare și limite de câștig de mile. Dezavantajul este că transferul de mile la un raport mai mic decât ideal de 2: 1,5 cu majoritatea partenerilor de transfer, iar lista de parteneri aerieni ai companiei Venture din SUA este limitată. Citiți recenzia noastră completă.

Cardul Citi Premier®: Cel mai bun pentru recompense la hotel

Nu numai că puteți câștiga 3X puncte la restaurante și supermarketuri, dar puteți face același lucru și la hoteluri, benzinării și călătorii aeriene. De asemenea, o dată pe an, beneficiați de 100 USD de reducere la un singur sejur la hotel de 500 USD sau mai mult, fără taxe și taxe, atunci când rezervați prin intermediul thankyou.com sau 1-800-THANKYOU. Taxa anuală este destul de mică, la 95 USD, pentru recompensele pe care le obțineți, care includ un bonus de înscriere de 60.000 de puncte după o cheltuială de 4.000 USD în primele 3 luni. Citiți recenzia noastră completă.

Capital One QuicksilverOne Cash Rewards Card de credit: cel mai bun pentru crearea de credite cu utilizare responsabilă

Capital One QuicksilverOne este un card excelent pentru consumatorul care dorește să construiască credit în timp ce învățând și despre recompense. Scorul dvs. echitabil de credit poate fi acceptat și puteți câștiga înapoi 1,5% în numerar la toate achizițiile. Există, de asemenea, posibilitatea de a obține o linie de credit mai mare după primele 6 luni de plăți la timp. Cu toate acestea, nu există nicio ofertă bonus de înscriere și există o taxă anuală de 39 USD. Citiți recenzia noastră completă.

Comparați cele mai bune carduri de credit fără taxe pentru tranzacții străine din 2021:

| Card de credit | Cel mai bun pentru: | Taxă anuală | Scorul recenziei Creditcards.com |

|---|---|---|---|

| Card de credit Capital One Quicksilver Cash Rewards | Cash back | $ 0 | 3.4 / 5 |

| Discover it® Cash Back | Categorii bonus rotative | 0 $ | 4.3 / 5 |

| Card de credit Capital One VentureOne Rewards | Recompense forfetare | $ 0 | |

| Chase Sapphire Reserve® | Călători internaționali | 550 $ | 4.6/5 |

| American Gold Card Gold | Fără date de oprire | 250 $ | 4.3 / 5 |

| Platinum Card® de la American Express | Acces lounge | 550 $ | 4.5 / 5 |

| Credit de recompense de călătorie Bank of America® Card | Recompense de călătorie | $ 0 | 3.4 / 5 |

| Discover it® Miles | Noi posesori de carduri | $ 0 | 4.0 / 5 |

| Card de credit Marriott Bonvoy Bold ™ | Recompense Marriott | 0 $ | 3.1 / 5 |

| Card de credit Capital One Venture Rewards | Înscriere bonus | $ 95 | 4.2 / 5 |

| Card Citi Premier® | Recompense pentru hotel | 95 $ | 3.8 / 5 |

| Card de credit Capital One QuicksilverOne Cash Rewards | Crearea creditelor cu utilizare responsabilă | 39 $ | 4.1 / 5 |

Ce este o taxă pentru tranzacții externe?

Taxele pentru tranzacții externe sunt taxe pe care emitenții de carduri de credit și rețelele de plăți le efectuează la achizițiile efectuate în valută sau la achizițiile care implică o bancă străină. De obicei, o taxă de tranzacție în străinătate reprezintă aproximativ 3% din prețul de achiziție. Deci, pentru fiecare 100 de dolari pe care îi cheltuiți, ar trebui să plătiți 3 USD în plus pentru taxele pentru tranzacții străine.

O tranzacție în străinătate poate fi o achiziție procesată prin intermediul unei bănci străine (cum ar fi atunci când cumpărați ceva de la o companie care nu este Site-ul vânzătorului cu amănuntul din SUA) sau când călătoriți în străinătate, inclusiv atunci când utilizați un bancomat. Rețineți că pot exista de fapt mai multe comisioane la un bancomat străin, inclusiv o suprataxă forfetară internațională pentru bancomate, precum și o taxă de acces la bancomate.

Lecturi suplimentare: Aflați mai multe despre comisioanele pentru tranzacții externe și cum să le evitați .

Cine ar trebui să primească un card fără taxe pentru tranzacții străine?

Oricine ar putea efectua achiziții în străinătate, fie online, fie personal, ar putea beneficia de un card fără taxe pentru tranzacții străine. Aceasta include proprietarii de afaceri, călătorii frecvenți și cumpărătorii online. Chiar și cei care călătoresc doar pe plan internațional ocazional ar trebui să ia în considerare un card fără taxe pentru tranzacții străine; călătoria este suficient de costisitoare și merită să economisiți bani acolo unde puteți.

Cât costă taxa tipică pentru tranzacții străine?

Adesea, taxele pentru tranzacții externe au două părți: una percepută de către rețeaua de plăți, cum ar fi Visa și Mastercard, și una percepută de emitentul cardului, care poate fi orice, de la o bancă precum Chase la o marcă precum Hilton.

Rețelele Visa și Mastercard percep de obicei 1% comision pentru fiecare tranzacție externă. Emitenții ar putea aborda încă 1% până la 2%. American Express, care nu folosește sistemul de plată Visa sau Mastercard, aplică adesea o taxă de tranzacție externă de 2,7% pe cardurile sale.

Toate cardurile de credit de călătorie nu au comisioane pentru tranzacții externe?

În general, cardurile de călătorie sunt cel mai bun pariu atunci când căutați carduri de credit fără taxe pentru tranzacții externe. Potrivit sondajului anual de taxe CreditCards.com din 2020, taxele pentru tranzacții externe sunt aproape cu totul dispărute printre cardurile de credit de călătorie. Din cele 100 de carduri de credit analizate, doar un card de călătorie major, cardul American Airlines AAdvantage MileUpâ „, a venit cu o taxă de tranzacție în străinătate.

Taxele de tranzacții externe de către emitentul cardului

Mai jos sunt taxele standard pentru tranzacții străine pentru emitenții de top. Unii emitenți, cum ar fi Capital One și Discover, aleg să nu perceapă o taxă de tranzacție externă pe niciunul dintre cardurile lor de credit. Desigur, chiar și carduri diferite de la aceeași marcă pot varia în ceea ce privește comisioanele lor.

| Emitent de card | Taxă standard pentru tranzacții externe | Carduri fără taxe pentru tranzacții externe |

|---|---|---|

| American Express | 2.7% |

|

| Bank of America | 3% |

|

| Capital One | 0% | Toate |

| Chase | 3% |

|

| Citi | 3% |

|

| Discover | 0% | Toate |

| S.U.A. Bancă | 3%; 2% pentru tranzacțiile în dolari SUA | N / A |

| Wells Fargo | 3% |

|

Care carduri de credit sunt cele mai acceptate la nivel internațional?

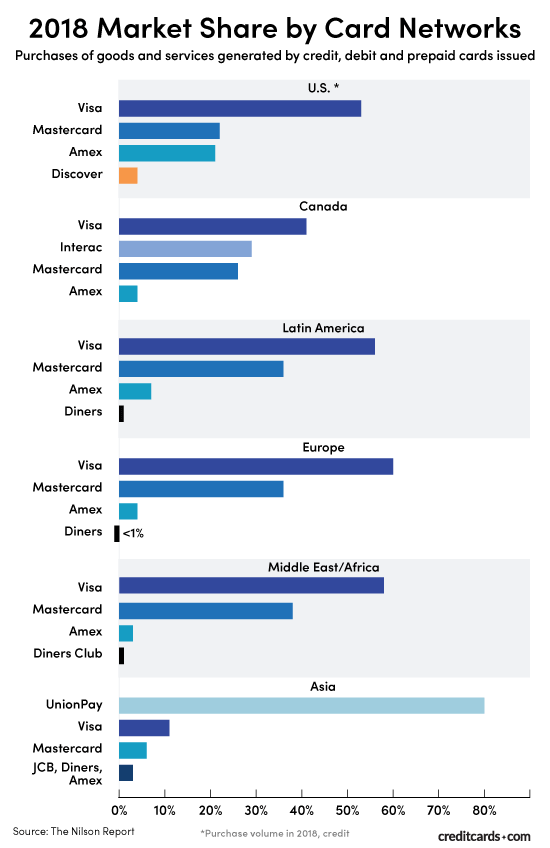

În timp ce Visa este numărul unu în majoritatea părților lumii, Mastercard și UnionPay sunt, de obicei, pe rând, conform datelor raportului Nilson din 2019, care au fost raportate pe parcursul lunii iunie 2020. Visa și Mastercard au o prezență internațională de multă vreme – ambele sunt acceptate la zeci de milioane de furnizori din peste 200 de țări și teritorii din întreaga lume. Marile excepții de la dominanța Visa / Mastercard sunt Asia, unde UnionPay reprezintă aproximativ 70% din toate cheltuielile de card și Canada, unde Interac ocupă locul al doilea, cu 47% din piață acolo

Regula generală este să aveți două tipuri de carduri în portofel, doar în cazul în care cardul dvs. preferat nu este acceptat. Asta înseamnă emitenți diferiți și rețele de carduri diferite.

„Cel mai mare sfat al meu pentru cheltuielile în străinătate este diversificarea; purtați întotdeauna atât numerar, cât și credit”, spune Lyn Alden, călător mondial și fondator al Lyn Alden Investment Strategy. ” Cardurile de credit sunt mai sigure, mai convenabile și oferă recompense mai bune, așa că le folosesc ca metodă principală de cheltuieli. Dar când vă aflați în afara țării dvs., este esențial să aveți copii de rezervă și să aveți modalități alternative de a cheltui. ”

În general, veți descoperi că hotelurile, restaurantele și alte locații frecvente pe care turiștii le obișnuiesc sunt obișnuite. la acceptarea cardurilor de credit. Devine dificil când ieșiți din calea bătută. De aceea, este o idee bună să aveți bani la îndemână dacă intenționați să „experimentați ca și localnicii”.

Cum să alegeți cardul de credit potrivit, fără taxe pentru tranzacții străine

- Cardul se potrivește stilului dvs. de viață? Fondatorul OneSavvyDollar.com, Ogechi Igbokwe, spune că știa că, odată ce a absolvit școala, a plănuit să călătorească peste hotare, Deci, un card fără comisioane pentru tranzacții străine are sens.

- Vine cu o taxă anuală? Spune Igbokwe: „Regula de aur la efectuarea unei achiziții: costul obținerii unui lucru nu trebuie să depășească niciodată beneficiul”. Deci, asigurați-vă că veți recupera taxa anuală sau că cardul are un avantaj care face ca taxa să merite.

- Este acceptată pe scară largă? „Un card fără taxe pentru tranzacții străine este bun numai dacă este acceptat oriunde te duci”, spune Natasha Rachel Smith de la TopCashback.com.

- Vrei recompense? Pentru că există o gamă atât de largă de carduri care nu oferă străini taxa de tranzacție, veți dori să examinați recompensele oferite. Cu toate acestea, „Înainte de a solicita orice card, verificați termenii și condițiile pentru a vă asigura că cardul vă permite să primiți recompense pentru achizițiile internaționale”, spune Smith.

- Ce alte caracteristici există? Krista Canfield McNish, de pe site-ul web și blogul de călătorie FoodWaterShoes.com, are un card care acoperă până la 1.500 USD în asigurarea de anulare / întrerupere a călătoriei pe călătorie pentru cheltuieli nerambursabile din cauza vătămărilor personale sau familiale, a bolii sau a decesului dacă ați rezervat călătoria dvs. cu cardul dvs., despre care spune că este un bonus la îndemână.

- V-ați făcut cercetarea? „Rețineți că nu toate țările sunt compatibile cu cardurile de credit din SUA (de exemplu, cardurile europene sunt mai predispuse să funcționeze în țări precum Cuba decât cardurile de credit din SUA), deci este o idee bună să vă faceți temele înainte de a decola”. spune McNish.

Mai multe informații despre recompensele de călătorie

Poate că ați decis că, pe lângă taxele pentru tranzacții externe, doriți un card cu călătoria, recompense pentru hoteluri sau companii aeriene. Consultați biblioteca noastră de recenzii specifice produselor pentru a vă ajuta să restrângeți alegerea.

- Recenzii despre carduri de credit pentru călătorii

- Recenzii despre carduri de credit pentru hoteluri

- Recenzii despre carduri de credit pentru companii aeriene

Card de credit pentru călătorii știri și sfaturi

Vrei să studiezi recompensele din lumea călătoriilor? Experții noștri dedicați au creat ghidurile de care aveți nevoie pentru a deveni un pasionat de puncte și mile. Iată câteva dintre articolele noastre preferate pentru a vă ajuta să începeți.

- Cele mai bune carduri de credit pentru călătorii internaționale

- 10 sfaturi pentru călătoria cu carduri de credit

- Sfaturi de călătorie Coronavirus: Cum să călătorești în timpul unei pandemii

Metodologia de cercetare: Cum am ales cele mai bune carduri de credit fără taxe de tranzacție străină

Recompense: tarife, tip, ușurință de răscumpărare

Există o varietate de oameni care pot beneficia de evitarea taxelor de tranzacție în străinătate, de la proprietarii de întreprinderi mici la pasionații de călătorii. Am ales carduri de credit cu rate de recompense ridicate în categorii de cheltuieli pentru a se potrivi, cum ar fi recompense de afaceri și beneficii de călătorie.

Avantaje de călătorie

Unul dintre motivele pentru care ați putea spera să evitați comisioanele pentru tranzacții externe este că aveți planuri de călătorie internaționale. Unele dintre avantajele de călătorie pe care le veți găsi printre cardurile noastre de credit de top, fără taxe pentru tranzacții străine, includ bagajele cu cecuri gratuite, asigurarea de închirieri auto, acces la lounge-ul aeroportului și creditele TSA PreCheck.

Valoarea bonusului de înscriere

Multe dintre cele mai bune carduri de credit fără comisioane pentru tranzacții străine vin, de asemenea, cu bonusuri de înscriere profitabile. Am comparat valoarea numerarului, a milei companiilor aeriene și a bonusurilor punctuale pentru a ne asigura că obțineți cea mai mare valoare totală din aceste opțiuni.

Numărul de carduri fără taxe pentru tranzacții străine pe care le-am analizat: 938

Toate criteriile utilizate: Tarife și taxe, tarife de recompensă, categorii de recompense, bonusuri de înscriere, valori punctuale, opțiuni de răscumpărare, flexibilitate de răscumpărare, credit necesar, beneficii de călătorie, parteneri de transfer, servicii internaționale pentru clienți, securitate, ușurință în aplicare.