La loi CARES laisse derrière des millions demprunteurs étudiants

Par Tariq Habash | 27 mars 2020

Mise à jour le 1er septembre 2020: SBPC estime quil y a 6,35 millions demprunteurs privés aux États-Unis sur la base de données de la Federal Reserve Bank of New York et du Department of Education. À ce jour, ces emprunteurs continuent de se voir refuser même les protections limitées offertes – et récemment prolongées pour – les emprunteurs fédéraux de prêts étudiants.

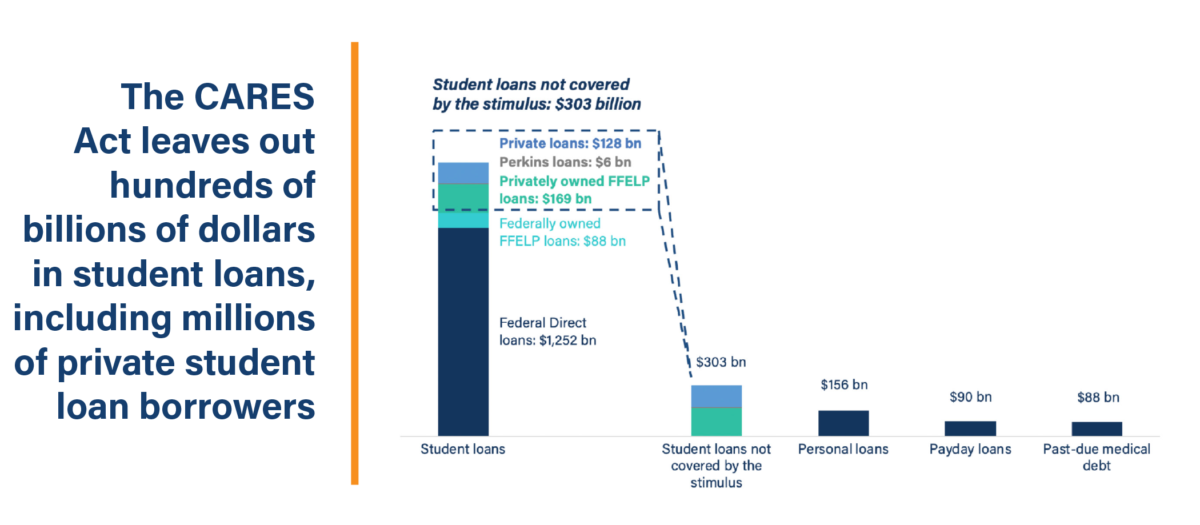

Tard mercredi soir, le Sénat a adopté la loi CARES dans lespoir de fournir une stimulus pour les Américains et les entreprises pendant la pandémie COVID-19 en cours. Dans le cadre de lensemble, le Sénat a inclus un certain nombre de dispositions pour offrir un allégement aux emprunteurs étudiants. En particulier, le projet de loi arrête laccumulation des intérêts et suspend les paiements sur tous les prêts directs et les prêts fédéraux à léducation familiale (FFEL) détenus par le gouvernement fédéral pour les six prochains mois. Mais le projet de loi est insuffisant à bien des égards, notamment en noffrant pas ces mêmes avantages aux emprunteurs dont les prêts fédéraux nappartiennent pas au ministère de lÉducation (ED).

Quand la dernière crise financière a frappé en 2008 , Le Congrès a renfloué des sociétés de prêt étudiant à hauteur de plus de 100 milliards de dollars. Bon nombre de ces mêmes entreprises ont ensuite arnaqué les membres de service, les enseignants et les emprunteurs qui essayaient simplement de rembourser leurs prêts étudiants. Mais au cours des derniers jours, nous avons vu les décideurs politiques prendre à nouveau des mesures extraordinaires pour sassurer que lindustrie des prêts étudiants et ses amis de Wall Street restent à flot pendant cette tempête. De toute évidence, les leçons de la dernière décennie sont tombées dans loreille dun sourd.

Alors que le monde est aux prises avec les retombées de la pandémie de coronavirus, les sociétés de prêt étudiant ne peuvent pas être autorisées à continuer à gagner des milliards sur le sort des emprunteurs étudiants. . Et pourtant, même pour de nombreux emprunteurs de prêts étudiants fédéraux, cest précisément ce que la loi CARES permettra.

Qui est laissé pour compte? Les emprunteurs qui doivent deux types de prêts étudiants fédéraux nont pas la possibilité de suspendre temporairement leurs paiements jusquen septembre 2020 – les emprunteurs sur les prêts Perkins et les emprunteurs sur les prêts FFELP détenus dans le commerce.

Quest-ce qui rend ces prêts différents? La principale différence entre les types de prêts étudiants fédéraux couverts par le projet de loi de relance et ceux qui ne le sont pas est de savoir à qui ils appartiennent. Les prêts Perkins sont des prêts détenus par létablissement, ce qui signifie que les écoles les possèdent et les gèrent pour leurs étudiants. Les prêts FFELP détenus dans le commerce sont garantis par le gouvernement fédéral, mais ils appartiennent à des agences de garantie et à des entreprises privées. Dans les deux cas, ces prêts ont été consentis dans le cadre de programmes fédéraux, mais les prêts nappartiennent pas au gouvernement fédéral. En conséquence, les prêts Perkins et les prêts FFELP détenus dans le commerce tombent en dehors de la pause de paiement de six mois établie dans la loi CARES.

Cette différence de propriété est connue pour avoir un impact significatif sur la réussite du remboursement des emprunteurs . Par exemple, les emprunteurs ayant des prêts FFELP détenus dans le commerce sont deux tiers moins susceptibles que les emprunteurs ayant dautres types de prêts étudiants fédéraux daccéder à des programmes de remboursement abordables axés sur le revenu prévus par la loi fédérale. Cet écart soulève des inquiétudes quant aux incitations que les gestionnaires doivent retenir des informations aux emprunteurs, dautant plus que linscription réussie des emprunteurs à des plans de paiement plus gérables peut faire de la dette étudiante un investissement moins attrayant pour Wall Street.

Malheureusement, dans une situation donnée à linstar de la pandémie actuelle, les emprunteurs qui doivent des prêts FFELP détenus dans le commerce resteront particulièrement vulnérables.

Combien de ces emprunteurs existent actuellement? Il y a environ huit millions demprunteurs qui doivent des prêts FFELP ou Perkins détenus dans le commerce. Ensemble, ces emprunteurs ont une dette étudiante estimée à 175 milliards de dollars.

En quoi le FFEL détenu par ED diffère-t-il du FFEL détenu commercialement? Avant la transition du programme de prêts étudiants vers des prêts entièrement directs du gouvernement aux étudiants, la grande majorité des prêts étudiants étaient octroyés par des banques et garantis par le gouvernement fédéral par lintermédiaire de la FFELP. Lorsque la crise financière de 2008 a frappé, l’industrie s’est inquiétée de la liquidité des marchés de crédit et de la capacité des banques à continuer de financer des prêts aux étudiants dans le cadre du programme FFEL. En réponse à ces préoccupations et pour garantir que les étudiants pourront toujours accéder à lenseignement supérieur, le Congrès a adopté la loi «Assurer un accès continu aux prêts étudiants» (ECASLA), autorisant ED à commencer temporairement à acheter des prêts FFELP auprès de prêteurs afin que ces prêteurs pourrait poursuivre le financement de futurs prêts.

Les prêts rachetés sont connus sous le nom de prêts FFELP « détenus par lED » et, au cours des années suivantes, le pays est entièrement passé au programme de prêts directs. Dici 2010, les nouveaux emprunteurs étudiants pourraient ne contracter des prêts que dans le cadre du programme de prêts directs.

Mais ED na pas racheté tous les prêts FFELP qui étaient en cours au moment de ladoption de lECASLA, et de nombreux prêts sont restés entre des mains privées. On les appelle désormais » prêts commerciaux FFELP. Ils appartiennent à des sociétés comme Navient, qui détient 65 milliards de dollars de prêts FFELP, et Nelnet, qui détient 20 milliards de dollars de prêts FFELP.

En fait, de nombreux prêts commerciaux FFELP ont également été découpés en trusts titrisés que les acteurs privés sattendent à rapporter des milliards de dollars par an à maturité.

Les emprunteurs avaient-ils le choix de savoir si leurs prêts avaient été achetés par ED au cours de cette transition? Non, les emprunteurs navaient pas leur mot à dire sur la question de savoir si leur prêt avait été acheté par ED via ECASLA. Et cela rend encore plus problématiques les mesures prises par le Sénat pour exclure certains emprunteurs FFEL de la pause de paiement prévue par la loi CARES. Le projet de loi de relance du Sénat choisit arbitrairement les gagnants et les perdants, certains emprunteurs obtenant un moment de soulagement pour reconfigurer leur vie pendant cette urgence nationale, tandis que dautres senfoncent davantage dans lendettement parce quils ne peuvent pas accéder à la suspension de paiement ou au gel des intérêts pour leur prêt actuel.

Les emprunteurs avec des prêts FFELP détenus dans le commerce ne peuvent-ils pas simplement se consolider en un prêt de consolidation directe pour accéder aux protections du projet de loi de relance? Il est vrai que les emprunteurs peuvent regrouper lencours des prêts FFELP détenus par le commerce en un prêt direct. Cependant, de nombreux emprunteurs FFEL remboursent leurs prêts étudiants depuis plus de dix ans (les initiations FFEL ont pris fin en 2010), et si ces emprunteurs se regroupent dans de nouveaux prêts directs, ils déclencheront une capitalisation susceptible daugmenter le solde de leur prêt principal. De plus, les emprunteurs de prêt FFELP qui ont travaillé à une remise de remboursement basée sur le revenu perdront du crédit pour tous les paiements éligibles quils ont déjà effectués. De plus, il est plus que probable que le personnel de la société détenant le prêt ne soit pas présent pour remplir les documents nécessaires pour compléter un regroupement de prêt.

Pour ces emprunteurs qui essaient de rester à flot au milieu dun urgence nationale, ajouter à leurs soldes de prêts et les plonger dans les limbes de la paperasserie ne peut pas être une option politique.

À quoi les décideurs auraient-ils pu penser pour permettre à tant demprunteurs dêtre négligés par la relance? Peut-être que les opposants à un soulagement significatif pour les étudiants emprunteurs étaient trop intéressés par la protection de leurs amis à Wall Street. Peut-être ne pensent-ils tout simplement pas quil importe daider des millions demprunteurs à se noyer dans des milliards de dollars de dettes. Ou peut-être préfèrent-ils pincer des centimes pour les Américains ordinaires tout en jetant des milliards de dollars aux constructeurs davions en disgrâce. Quelle que soit la raison, la loi CARES ne parvient pas à protéger les millions demprunteurs avec Perkins et les prêts FFELP détenus dans le commerce. Ces emprunteurs seront obligés de décider de mettre de la nourriture sur leur table ou de rembourser leur prêt étudiant.

Si la loi CARES devient la dernière tentative doffrir un soulagement aux emprunteurs étudiants pendant la crise du COVID-19, la réponse des décideurs politiques à cette urgence nationale naura pas été suffisante, ce qui obligera les emprunteurs à en payer le prix.

Tariq Habash est chef des enquêtes au Centre de protection des étudiants emprunteurs.

La Federal Reserve Bank of New York rapporte quil y a 44,7 millions demprunteurs de prêts étudiants aux États-Unis.

Létude nationale sur laide aux étudiants postsecondaires du ministère de lÉducation indique que 14,2% des personnes toute dette étudiante a un prêt étudiant privé.